Дипломная работа: Факторинг

Дипломная работа Рыпакова Алексея

Анатольевича

Оптико–механический профессиональный лицей

Санкт–Петербург

2004 г.

Введение.

Главная «болезнь»

большинства российских предприятий – их низкая ликвидность. Её можно лечить

введением такой формы ликвидации дебиторской задолженности, которая

обеспечивает регулярные денежные потоки в адрес продавца – факторингом. Сейчас

в России становится всё более характерным переориентация поставщиков с

посреднических компаний на конечного потребителя, на розничную торговую сеть.

Такой подход означает для поставщиков снижение кредитного риска и большую

торговую маржу, что важно при сокращении нормы прибыли на фоне снижения

инфляции. Из–за готовности конечных потребителей к массовым закупкам товаров

только на условиях отсрочки платежа подобная ориентация ощутимо увеличивает

объём дебиторской задолженности крупных поставщиков.

Для большинства

отечественных предприятий стал кошмаром постоянный дефицит оборотных средств,

дороговизна и труднодоступность банковского кредита, отсутствие альтернативных

источников финансирования поставщика, например, с помощью факторинговых и

учетно-дисконтных операций. Но поставщики вполне могут ликвидировать дебиторскую

задолженность, продав её или передав в залог.

Факторинговое

обслуживание, которое представляет собой финансовое и организационное

обслуживание регулярного товарного кредитования поставщиком постоянного круга

покупателей, в возрастающих масштабах помогает решению проблемы. Факторинг

зарекомендовал себя как эффективный инструмент совершенствования финансов

предприятий, улучшения состояния денежных расчётов.

Термин «факторинг»

обозначает финансовые операции, обусловленные необходимостью финансирования

текущей хозяйственной деятельности предприятий за счёт выкупа у него долговых

обязательств покупателя. Последние обычно представляют акцептованные

счета-фактуры, тратты, а также векселя и другие финансовые расчётные

инструменты. Базой факторинговых операций служат взаимоотношения между

партнёрами, при которых продавец при отгрузке продукции не требует от

покупателя предоставления долговых обязательств. Это предполагает доверие между

партнёрами.

Факторинговые

операции опираются на коммерческий кредит, или кредит поставщика, поскольку

Факторинговое обслуживание расчётов между контрагентами имеет предпосылкой

согласованную отсрочку платежа по контракту. Предметом факторинговых операций

служит приобретение срочных обязательств клиентов, отсрочка по которым, не

превышает полугода.

В случае, когда

обязательств покупателя погасить задолженность по окончании срока отсрочки

платежа, установленного в контракте, не хватает, финансовые компании намерены

выкупить у продавцов задолженность их партнёров лишь после получения платёжных

гарантий от коммерческих банков в виде гарантийных писем, а также в форме аваля

на векселях и траттах. Иногда в качестве банковской гарантии применяется также

аккредитив.

Факторинг намного

упрощает расчеты между партнерами. Продавец может получит деньги

непосредственно после поставки, а покупатель имеет возможность согласовать с

продавцом приемлемый срок отсрочки платежа (по российскому законодательству

отсрочка платежа на срок более 180 дней возможна только при наличии специальной

лицензии Центрального банка РФ). Продавец не несет административных издержек,

связанных с контролем за погашением задолженности. Он получает возможность

активно заниматься текущей производственной деятельностью, развитием новых

технологий производства и обслуживания клиентов.

Финансовые

компании принимают на себя полное обслуживание расчетов по контракту. Вместе с

тем, факторинг помогает обеспечить потребность предприятий в текущих оборотных

средствах, но не решать другие проблемы (реконструкция и переоснащение производства,

инвестиции, технологические разработки, обслуживание кредитов и др.).

Факторинг

открывает дополнительные возможности в работе с задолженностью мелких и средних

предприятий, обеспечиваемые специальными финансовыми организациями «фактор». В

России они обычно представлены дочерними структурами, филиалами или отделами

коммерческих банков.

В условиях

экономики переходного периода к рынку этапа в кризисной обстановке

Факторинговое обслуживание оказалось весьма эффективным, прежде всего, для

малого бизнеса, располагающим хорошей перспективой наращивания производства, но

обремененного проблемой временной нехватки денежных средств из-за

несвоевременного возврата долгов дебиторами или трудностей, связанных с

совершенствованием производственного процесса.

Из-за постоянных

неплатежей многие предприятия у нас испытывают огромные финансовые затруднения.

Факторинг, несомненно, может выступить в качестве эффективного инструмента

разрыва цепочки неплатежей, действенного средства совершенствования денежных

расчетов. Учитывая всю значимость решения проблемы неплатежей для современной

России, на этом следует остановиться подробнее. Возникает важный вопрос-причина

неплатежей в экономике страны. Некоторые считают, что причина в отсутствии

рыночного механизма денежного обращения и в сломе советской системы

взаимозачетов без образования заменителей, и предполагает эмитировать деньги

или их аналоги.

С этим, конечно

можно поспорить, но совершенно очевидно, что решить проблему неплатежей за счет

добавления в экономику платежных средств нереально. Необходим поиск и внедрение

новых механизмов оптимизации товарно-денежного обращения, среди которых видное

место занимает факторинг. В рамках последнего клиент (поставщик) получает от

факторинговой компании (посредника между поставщиком и покупателем) платежное

средство, как правило, -деньги и лишь изредка обязательство (вексель).

Фирма-поставщик перекладывает проблему расчетов с покупателем на факторинговую

компанию. Но по-прежнему нужны деньги, теперь уже покупателю для того, чтобы рассчитаться

с факторинговой компанией.

Факторинг не

создает платежных средств потому, что предполагает работу с будущей

задолженностью в непосредственной близости от момента, когда она должна

образоваться. К тому же факторинг не имеет удобной формы обращения на рынке.

Важный плюс факторинга в том, что факторинг -компании обеспечивают постоянный и

тщательный учет положения дел у своих клиентов и всячески препятствуют

возникновению безнадежных долгов. Факторинг помогает решать проблему нехватки

оборотных средств, но при этом не образует излишней денежной массы, позволяет

конкретно оценить размер оплаты за замену денег финансовым инструментом и не

ухудшает структуру баланса.

Целью данной

работы являются: выявление сущности факторинга и его особенностей, как инструмента

рынка, исследование механизма применения факторинговых операций. Особое

внимание уделено анализу возможностей развития факторинга в России. Изучение и

использование мирового опыта в этой сфере позволит улучшить состояние расчетов

в отечественной экономике, поскольку факторинг выступает как эффективная

система обслуживания как внутренней, так и экспортной деятельности поставщика.

Расширение внешне-экономических связей российских предприятий должно опираться

на более качественное кредитно-финансовое обслуживание. Здесь применение

факторинга может сыграть большую роль.

1. Факторинг-понятие, сущность, значение.

Факторинг

предполагает наличие коммерческого кредита в товарной форме, предоставляемого

продавцами покупателям в виде отсрочки платежа за проданные товары и

оформляемого открытым счетом.

Это-разновидность

торгово-комиссионной операции, сочетающейся с кредитованием оборотного капитала

клиента; факторинговая компания покупает счета клиентов на условиях оплаты до

90% от фактурированных поставок и оплаты оставшейся части за вычетом процентов

за кредит в оговоренные сроки вне зависимости от поступления платежей от

должников; факторинг используется, в основном, мелкими и средними

предпринимателями.

Открытый счет,

если покупатель не предоставляет продавцу долгового обязательства, предполагает

риск. Страхование и управление рисками коммерческого кредита наиболее

эффективно осуществляют специализированные Факторинговые компании. В настоящее

время имеют место следующие Факторинговые формы.

Факторинг

конвенционный или широкий- система финансового обслуживания клиентов банками,

когда они принимают на себя не только кредитование до возврата долга и

получение самого долга, но и бухгалтерское, сбытовое, рекламное, страховое,

кредитное обслуживание клиентов. Конвенционный факторинг выступает как система

финансового обслуживания клиента, в которую входит бухгалтерский учет, расчеты

с поставщиками и покупателями, страхование кредитование и т.д. На клиента

возлагается лишь производственная функция. Предприятия, использующие форму

факторинга, могут не иметь своего подразделения для данной работы, которую

берет на себя организатор факторинга. Это помогает уменьшить издержки

производства и реализации продукции. При факторинговом обслуживании данного

вида используется «дисконтирование фактур», когда организатор факторинга

приобретает у своего клиента право на получение денег от покупателей, и тут же

зачисляя на счет около 80% стоимости отгрузки, а остальную сумму предоставляет

от дебитора. Это, по сути,- кредит под товары отгруженные, за который клиент

платит оговоренный процент.

Имеет место в

практике также факторинг конфиденциальный - факторинг, ограничивающийся учетом

фактур, счетов клиента к своим должникам и получением кредита в счет будущей

оплаты долга должником. Факторинговым компаниям и банкам, их обслуживающим,

факторинг обеспечивает исходные данные о состоянии клиентов. Поэтому и

существует конфиденциальный факторинг, служащий скрытым источником средств для

предоставления кредитов. В этом случае контрагенты клиента не осведомлены о

кредитовании его продаж факторинговой компанией.

Конфиденциальный

факторинг обеспечивает лишь некоторые операции – передача права на получение

денежных средств, оплата долгов и др. конфиденциальный факторинг – инструмент

обеспечения поставщику кредита под товары отгруженные, а покупателю платежного

кредита. При этом клиенты обеспечивают предусмотренную в договоре плату,

которая, по сути, выступает процентом за кредит.

Еще имеется

факторинг «тихий» - договор между клиентом и фактор- банком, по которому клиент

передает последнему копи счетов по заключенным сделкам с партнерами, а банк

выплачивает клиенту часть суммы этих счетов немедленно. После получения от

партнера всей суммы по сделке клиент рассчитывается с фактор- банком, возвращая

ему полученный кредит и проценты. Если партнер клиента не оплачивает счет в

установленный срок, клиент уступает свои требования на оплату фактор-банку,

который принимает меры к взысканию денег.

Особое значение

для России имеет факторинг экспортный – авансирование клиентов – экспортеров со

стороны банков под будущую выручку от экспорта, при одновременном

предоставлении клиенту гарантии от валютного и кредитного рисков.

Наиболее

характерными являются следующие виды факторинга:

- с

ответственностью за риск неплатежеспособности и без права регресса;

- без принятия

рисков неплатежеспособности, однако с правом регресса;

- с

финансированием к моменту покупки;

- с

финансированием ко времени наступления срока платежа;

- с управлением

дебиторской бухгалтерией;

- без права управления

дебиторской бухгалтерией.

Базой современного

факторинга в развитых странах является предоставление коммерческого кредита в

форме отсрочки платежа за поставленные товары, чаще всего в форме открытого

счета. Покупатель погашает задолженность в сроки, согласованные сторонами и

зафиксированные в договоре. Риск неоплаты или несвоевременной оплаты товаров

принимает на себя фактор, который оплачивает сумму переустановленных ему

платежных требований.

Для создания

единых правовых основ факторинга в 1988 г. была утверждена Конвенция о

международном факторинге. Любой договор о международном факторинге, на который

распространяется действие Конвенции, призван включать в себя минимум две из

отмеченных ниже операций:

- финансирование

поставщика с предоставлением ему авансов и кредитов;

-бухгалтерская

обработка счетов поставщика, относящихся к уступленным требованиям;

-получение

денежных средств с должников;

-защита интересов

поставщика из-за неплатежеспособности его должников.

Благодаря принятию

Конвенции было унифицировано понятие факторинга, что открыло возможности

расширения его применения в мире.

Мировой опыт и уже

накопленная отечественная практика убеждают, что факторинг – дело выгодное.

Недаром темпы его внедрения оказались весьма высокими. Конечно, при такой форме

деловых контактов имеет место немалый риск, но в условиях рыночной экономики

любое активное присутствие на рынке всегда в той или иной степени несет в себе

опасности для участников. Главная защита от риска - осторожное, аккуратное

использование любого рыночного варианта, предварительный анализ всех

потенциальных последствий, любых действий, просчет альтернативных возможностей,

принятие предупредительных против неприятностей мер.

Использование

возможностей факторинга в России сегодня имеет серьезные предпосылки и

обусловлено его многообразными достоинствами. Приводимая ниже схема дает

представление о широком спектре положительного в использовании данного

управленческого инструмента.

Как видно

применение факторинга сулит много хорошего. Факторинг полезен всем его

участникам. Поставщику он повышает ликвидность, оборачиваемость капитала, банку

факторинг приносит ощутимый доход, а главное- привязывает к банку клиентов,

делает отношения между клиентом и банком наиболее доверительными посредством

объединения коммерческих интересов. Факторинг выгоден и покупателю, позволяя

последнему оплатить векселя через более длительный срок.

Не следует также

забывать, что активно способствуя улучшению расчетов в народном хозяйстве,

увеличивая накопления предприятий и организаций (а значит и налоговые

поступления в бюджет государства), активно содействуя развитию внешнеторговых

связей (особенно по экспорту) факторинг оказывает весьма благоприятное

воздействие на платежный баланс страны и на ее денежное обращение.

Положительные

стороны факторинга как инструмента финансового менеджмента для российских

предприятий заключается в следующем:

- факторинг

обеспечивает решение проблемы пополнения оборотных средств;

- факторинг

активно способствует «расшивке» неплатежей;

- факторинг

эффективно помогает расширению экспортных операций;

- факторинг

выступает важной предпосылкой обеспечения финансовой устойчивости предприятий;

- факторинг

существенно усиливает взаимную ответственность сторон- клиента и финансового

агента;

- факторинг

является существенным элементом в системе страхования бизнеса, так как в его

орбиту входят инкассирование дебиторской задолженности поставщика,

предоставление гарантий от кредитных рисков, от возникновения сомнительных

долгов;

- весьма

перспективной областью использования факторинга выступают малые и средние предприятия,

испытывающие перманентную нехватку денежных средств не только из-за

несвоевременного возврата долгов дебиторами, но и проблем, обусловленных

способностями производственного цикла. К этому же собственные ресурсы малого

бизнеса крайне ограничены;

- в условиях,

когда государство за счет бюджетных ресурсов не в состоянии поддержать не

только малый и средний, но и крупный бизнес из-за ограниченности денежных

средств, факторинг во многих случаях может служить единственным средством

пополнения денежных средств предприятий, укрепления их финансового

благосостояния.

Нетрудно заметить,

что и производители – поставщики, и покупатели товаров и услуг, и факторинговые

компании (банки) как организаторы процесса факторинга имеют свои немаловажные

выгоды. Все это дает возможность констатировать, что при регулярном применении

факторинг может служить очень многогранным, высокоэффективным инструментом

подъема экономики, совершенствования управления денежными потоками предприятия.

2. Механизм

функционирования факторинга.

|

Введение

статистической

отчетности

|

|

|

Инкассация

платежных

требований

|

|

|

Принятие кредитных

рисков

|

|

|

Приобретение

платежных

требований

|

|

|

Гарантии поставщику оплаты

товаров

|

|

|

Анализ платежеспособности

покупателя

|

|

|

Авансирование

поставщика за поставленный товар

|

|

Факторинг выполняет достаточно широкие и

репрезентативные функции. Представление об этом может дать приводимая ниже

схема.

Нетрудно заметить,

что функциональные аспекты факторингового механизма весьма разнообразны. Во всех

случаях они лежат в поле финансового менеджмента, поскольку факторинг выступает

существенным рычагом в управлении финансовым потоком предприятий и организаций,

а также средством существенного улучшения аналитической работы, поскольку

операции факторинга без тщательного всестороннего анализа всех сторон

деятельности предприятий на рынке, особенно состояния его финансов (причем

анализа, осуществляемого постоянно, а не по конкретным случаям) теряют свой

смысл из-за чрезмерного риска. Факторинг способствует также совершенствованию

стратегического и бухгалтерского учета на предприятии, прежде всего,

управленческого счета.

Отношения фактор-

фирмы и поставщика регулируют договором. В данном документе фиксируется, какой

вид услуг обслуживания будет иметь место. Договор о факторинговом обслуживании

заключается, как правило, на срок от 1 до 4-х лет. В нем отражаются условия, на

которых будут осуществляться операции, в частности реквизиты платежных

требований, порядок реализации операции, максимальные суммы по операциям

факторинга, размеры комиссионного вознаграждения, условия расторжения договора

факторинга.

В рамках договора

финансирования под уступку денежного требования одна сторона (финансовый агент)

передает или обязуется передать другой стороне (клиенту) денежные средства в

счет денежного требования клиента (кредитора) к третьему лицу (должнику),

вытекающего из предоставления клиентом товаров, выполнения им работ или

оказания услуг третьему лицу, а клиент уступает или обязуется уступить

финансовому агенту это денежное требование.

В ст. 825

Гражданского кодекса РФ установлено, что финансовым агентом могут быть банки и

иные кредитные организации, имеющие разрешение (лицензию) на осуществление

деятельности такого вида. Банки и кредитные организации в соответствии со ст. 5

Федерального закона от 2 декабря 1990 года «О банках и банковской деятельности»

(с учетом последующих изменений и дополнений) могут осуществлять «приобретение

права требования от третьих лиц исполнения обязательств в денежной форме» на

основании лицензии на банковскую деятельность, выдаваемую ЦБ России. Сегодня

финансовыми агентами могут быть только банки и кредитные организации, имеющие

лицензии Центрального Банка РФ.

В двух словах

предмет договора факторинга такой: банк (фактор-компания) скупает долги.

Объектом договора

выступает денежное требование, уступаемое в целях получения финансирования.

Предметом уступки, под которую предоставляется финансирование, могут быть:

денежное требование, срок платежа по которому уже наступил, и право на

получение денежных средств, которое возникает в будущем.

Денежное

требование, являющееся предметом уступки, определяется в договоре клиента с

финансовым агентом так, чтобы возможно идентифицировать существующее требование

в момент заключения договора, а будущее требование – не позднее чем в момент

его возникновения. Клиент обязан нести перед финансовым агентом полную

ответственность за действительность денежного требования, являющегося предметом

уступки. Денежное требование, выступающее предметом уступки, признается

действительным, если клиент имеет право на передачу денежного требования и в

момент уступки этого требования ему неизвестны обстоятельства, вследствие

которых должник вправе его не выполнять.

При установке

будущего денежного требования оно считается перешедшим к финансовому агенту

лишь после того, как появилось право на получение с должника денежных средств,

являющихся предметом уступки требования, предусмотренной договором. Если

уступка денежного требования обусловлена каким- то конкретным событием, она вступает

в действие только после наступления этого события. Дополнительного оформления

уступки денежного требования в подобных случаях не требуется.

Обычно

оговаривается ответственность сторон в случае невыполнения или ненадлежащего

выполнения обязательств. Например, когда предприятие длительное время не

выполняет своих обязательств перед фактор – фирмой, последняя имеет право через

суд или арбитраж предъявить иск с целью обращения какой-то доли стоимости

имущества предприятия, на погашение обязательств перед фактор – фирмой.

Конкретные особенности договора факторинга зависят от предшествующего его

заключению анализа фактор – фирмой финансового положения кредитоспособности

поставщика и его клиентов, а также объема своих кредитных рисков. При этом

учитывается аккуратность в расчетах по ранее полученным кредитам, стабильность

финансов предприятия и его перспективы, способность при возникновении

необходимости получить денежные средства из разных источников.

Фактор – фирма

анализирует деятельность поставщика на основе отчетов менеджеров, материалов по

погашению коммерческих кредитов, изучаются его взаимоотношения со своими

поставщиками, данные о структуре заимствований у банков, состоянии

внутрифирменных счетов, движении собственного капитала, о численности клиентов,

дебиторов и т.д.

Фактор – фирма

выявляет такие причины возникновения рекламаций, их долю в общем объеме

товарооборота. Выявляются случаи поставки некачественной продукции (повреждения

ее при транспортировке, фиксация неправильных цен, превышений обусловленных

размеров цены и т.д.). тщательно рассматриваются сроки предоставляемого

коммерческого кредита и время его погашения клиентами, особенности сезонных

объемов продаж, а также сроки выставления поставщиком счетов.

Последнее особенно

важно, поскольку неправомерной является практика выставления счетов до

фактической отправки товаров или оказания услуг. Фактор должен быть уверен, что

счета выставлены на основе реально существующих товаров или на действительно

имеющихся клиентов, поскольку не исключены случаи мошенничества.

Фактор делает

оценку собственных кредитных рисков на основе динамики рыночной коньюктуры и

решает, принимать на себя риск в полном объеме, частично или не нести вообще.

Для оценки

кредитных рисков учитывается сомнительная для поставщика задолженность (доля

подобных долгов в сумме оборота и полученные убытки); анализируются методы

оценки кредитоспособности клиентов, применяемые поставщиком, а также сам

характер управления кредитом, осуществляемого поставщиком (сомнительные долги,

особенности инкассирования долговых требований).

Практическая

реализация договора факторинга имеет своим началом переуступку поставщиком

своих неоплаченных платежных требований фактор – фирме. Для этого поставщик

предоставляет копию платежного требования, выставленного на покупателя;

телеграмму банку плательщика, содержащую информацию о совершении факторинговой

операции и требование заменить в платежном требовании наименование получателя

(поставщика) на реквизиты фактор – фирмы.

Фактор – компании

изучают данные документы и, в случае их соответствия заключенному договору,

реализует факторинговую операцию (открытый факторинг).

Банк плательщика

после получения от фактор – фирмы телеграммы о совершении факторинговой

операции заменяет в платежном требовании наименование и номер счета поставщика

на аналогичные данные фактор – фирмы.

Факторинговый

договор может быть аннулирован по взаимному согласию сторон, по просьбе фактор

– фирмы или поставщика, а также из-за неплатежеспособности поставщика.

При расторжении

договора по первым причинам поставщик обязан располагать источником средств для

выкупа переуступленных фактор – фирме требований. Фактор – фирма обязана

информировать плательщиков, что с конкретной даты все платежи осуществляются

только в пользу поставщика. Если же поставщик не может купить переуступленные

им ранее долговые требования, фактор заключает с ним соглашение о кредитовании

до прекращения действия договора снизить сумму, полученную от плательщиков, до

минимума. При расторжении договора из-за неплатежеспособности поставщика фактор

– фирма имеет возможность компенсировать сумму предварительных платежей

исключительно благодаря инкассированию платежных требований.

В практике

применяются факторинговые операции различных видов, в частности:

- Внутренние (если

обе стороны по договору купли продажи, а также факторинговая фирма расположены

в одной стране) или международные.

- Открытые (когда

должник информируется об участии в сделке факторинговой комиссии) или закрытые

(конфиденциальные). Уведомление должника происходит посредством записи на счет-

фактуре, подтверждающей, что правопреемником по возникшему долгу выступает

факторинговая компания, а, следовательно, платежи осуществляются в ее пользу.

При конфиденциальном факторинге этого нет.

- С правом

прогресса (требования к поставщику возместить уплаченную сумму) или без такого

права. Здесь учитываются риски, которые возникают при отказе плательщика от

выполнения своих обязательств (кредитные риски). При заключении факторингового

соглашения с правом регресса поставщик несет часть кредитного риска по долговым

требованиям, проданным фактор – фирме. Последняя имеет право воспользоваться

возможностью регресса и при необходимости продать поставщику неоплаченное

долговое требование в случае отказа клиента от платежа. Указанное условие

фиксируется, когда поставщики уверенны, что у них не будет сомнительных

долговых обязательств или они высоко оценивают кредитоспособность своих

клиентов, располагая соответственной системой защиты от кредитных рисков, либо

учитывая специфику своих клиентов. В такой ситуации поставщик на считает нужным

оплачивать услуги по страхованию кредитных рисков. Тем не менее,

гарантированные для поставщика денежные средства, могут быть обеспечены только

в случае заключения соглашения без права регресса. Если долговое требование

признается недействительным, фактор – фирма всегда имеет право регресса к

поставщику.

- При условии

кредитования поставщика в форме предварительной оплаты (до 80% переуступаемых

им долговых требований), или оплаты требований к определенной дате.

Достоинством предварительной оплаты является то, что она фиксируется в проценте

от суммы долговых требований, следовательно, поставщик без проблем получает

больше средств при увеличении объемов продаж. В случае отсутствия

предварительной оплаты в размере переуступленных долговых требований (за

минусом издержек) деньги перечисляются поставщику на определенную дату (или

после определенного срока).

Но поставщик

обязан выпускать товары (оказывать услуги) высокого качества, иметь потенциал

для расширения производства увеличения прибыли. Однако временные нехватки

денежных средств из-за низкого уровня прибыли, слишком больших товарных

запасов, а также трудностей, возникающих в рамках производственного процесса,

порой очень усложняют бизнес.

Заметим, что

далеко не всякое предприятие, может воспользоваться услугами факторинговой

компании.

Такое обслуживание

не предоставляется предприятиям с большим числом дебиторов, задолженность

каждого из которых выражается скромной суммой, а также предприятиям,

занимающимся производством нестандартной или узкоспециализированной продукции;

строительным и иным компаниям, работающим с субподрядчиками.Факторинг также не

применяется по долговым обязательствам физических лиц, филиалов или отделений

предприятий и организаций.

Такого рода

ограничения имеют объективный характер, поскольку в подобных случаях

факторинговой компании очень сложно оценить кредитный риск или не имеет смысла

принимать на себя повышенный объем работ и дополнительный риск, связанный с

переуступкой таких требований, оплата которых может быть не обеспечена в

установленный срок из-за невыполнения поставщиком договорных обязательств.

С учетом запросов

поставщика и факторинговой компании принимается немало внутренних факторинговых

соглашений разных типов. Соглашение о полном обслуживании (открытый факторинг

без права регресса) практикуется, как правило, при стабильных контактах между

участниками. Подобное обслуживание призвано обеспечить полную защиту от

возникновения сомнительных долгов и обеспечение установленного притока денежных

средств; управление кредитом; учет продаж; кредитование в форме предварительной

оплаты лил оплату суммы переуступленных требований (за вычетом издержек) к

фиксированной дате.

Применительно к

последнему срок оплаты иногда изменяется, но, как правило, факторские компании

в рамках соглашений, не предусматривающих права регресса, дают гарантию оплаты

по истечении установленного числа дней со дня покупки долгового требования, не

связывая это с тем, оплатили ли клиенты свои долги или нет (если кредиты были

согласованны). Такой срок именуется фиксированным сроком оплаты. Определяя его

фактор, - компания анализирует финансовую отчетность потенциального поставщика

и делает расчет среднего срока оплаты его счетов клиентами.

Как правило,

полное обслуживание имеет место лишь тогда, когда поставщик переуступает

фактору долги всех своих клиентов. Тогда исчезает возможность дискриминации,

так или иначе поставщик переуступит лишь те долговые требования, которые сложно

инкассировать или по которым кредитные риски минимальны. Подобная практика

выгодна и поставщику, поскольку не будет необходимости вести двойной учет, а

также управлять кредитом по каждому непереуступленному долговому требованию.

Данная практика выгодна для обеих сторон, кроме случаев, когда поставщик

реализует продукцию своим отделениям, дочерним предприятиям или филиалам, или

если поставщик применительно к определенно компании выступает и продавцом, и

покупателем.

Еще практикуется

разновидность полного обслуживания, именуемая дробным факторингом, когда

компания переуступает все свои долговые требования не отдельной, а сразу

нескольким Факторинговым компаниям в целях уменьшения риска не лучшего выбора

для партнерства факторинговой компании. Здесь учитывается также сравнительно

узкая специализация отдельных факторинговых компаний на конкретных направлениях

деятельности поставщика. Разделение имеет место иногда по географическим

районам, бывает, что по группам товаров и т.д.

Соглашение о

полном обслуживании может быть с правом регресса и без такого права. В первом

случае фактор- компания не страхует кредитный риск, который несет поставщик.

Компания может вернуть поставщику долговые требования на любую сумму, не

оплаченные клиентами в рамках определенного срока (как правило, в течение 90

дней с установленной даты платежа). Данное соглашение реализуется по мере

поступления платежей от клиентов. В этом случае поставщик не может иметь

гарантированный приток денежных средств, что характерно для полного

обслуживания без права регресса.

Когда поставщик не

заинтересован в заключении открытого соглашения, но намерен получить весь набор

услуг от факторинговой компании, иными словами хочет заключить закрытое

(агентское) соглашение о полном обслуживании, фактор- компания может

действовать через специальную сбытовую фирму, благодаря которой будет

осуществляться размещений заказов и на имя которой будут выставляться счета. В

этом случае можно избежать уведомления клиентов о переуступке прав. Фирма

сохраняет право собственности на товары и счета- фактуры, осуществляет бухгалтерский

учет и инкассирование долговых требований и обеспечивает защиту от кредитных

рисков, как при полном обслуживании.

При данном

раскладе содержится в тайне заключение факторингового соглашения, в этом случае

существенно возрастают издержки факторинговой компании.

Новыми этапом

развития факторингового соглашения о полном обслуживании является агентское

соглашение, иначе именуемое как соглашение об оптовом (открытом) факторинге.

Когда фирма

располагает полноценной системой учета и распоряжается самостоятельно кредитом,

услуги факторинговой компании окажутся или ненужными или невыгодными. Однако

фирме может понадобиться защита от кредитных рисков. В этом случае факторской

компанией заключается агентское соглашение, по которому компания будет

приобретать неоплаченные долговые требования, а поставщик будет действовать как

агент по их инкассированию. На счете будет отражаться участие в сделках

факторинговой компании. Однако вместо отметки о совершении платежа в пользу

последней будет зафиксировано, что платеж следует осуществлять поставщику, но в

пользу факторинговой компании. Достоинство такой практики – уменьшение затрат

факторинговой компании по оценке кредитоспособности клиента и снижение оплаты,

получаемой с поставщика.

Бывают случаи,

когда поставщик нуждается лишь в кредитовании со стороны факторинговой

компании. Тогда между ними заключается открытое или конфиденциальное соглашение

об учете счетов – фактур. Подобное соглашение может быть опасным для

факторинговой компании, которая будет предъявлять очень жесткие требования к

поставщику.

Некоторые

поставщики, добившиеся стабильного финансового положения, отходят от полного

обслуживания, прибегая к учету счетов- фактур в факторинговой компании. Но

бывает и иначе – переход от учета к полному обслуживанию, что имеет место,

когда поставщики имеют осложнения в управлении кредитом и инкассировании своих

счетов.

Поскольку

проведение факторинговых операций в России пока остается уделом банков,

занимающихся факторингом. Для проведения подобных операций в банках формируются

отделы или группы факторинга, выступающие обособленными структурными

подразделениями, поскольку располагают оборотными фондами, формированными из

собственных средств банка (прибыль, фонды). Кроме того, используются и

привлеченные факторингом денежные ресурсы. Когда у факторингового отдела

появляется потребность в привлечении дополнительных источников для обеспечения

выполнения обязательств, банк может предоставить ему краткосрочный кредит.

Рыночные агенты также иногда предоставляют факторинговому отделу временно

свободные средства на конкретный срок. Денежные возмещения за эту услугу

определяется договором по соглашению сторон. Имеются и другие каналы

привлечения ресурсов для факторингового подразделения, в частности, привлечения

различных депозитов, выпуск и продажа облигаций с фиксированным годовым

доходом. За счет полученной прибыли Факторинговый отдел (группа) банка

формирует резервный фонд.

Все операции

факторингового отдела учитываются на отдельном активно – пассивном счете. В

аналитическом учете ведутся отдельные счета по поставщикам. Результаты

деятельности факторингового отдела входят составной частью в общий баланс

банка. В случае трудностей с выполнением принятых Факторинговым отделом

обязательств ответственность за нее несет банк, при котором он организован.

В плане работы

факторингового отдела обычно учитываются плановые размеры кредитов, условия

предоставления и погашения кредитов, размер процентных ставок, отчислений в

доходы банков и в бюджет, и другие условия кредитно- расчетных операций.

Отдельно выделяется плановая потребность в кредите, при определении которой

учитываются объемы платежей, которые намечает реализовать Факторинговый отдел в

соответствии с заключенными договорами, финансовое состояние и

платежеспособность плательщиков, объемы собственных и привлеченных средств

отдела.

Штат

факторингового отдела определяется Правлением банка на основе объема

факторинговых операций и числа клиентов. В нем обычно предусматривается

должности экспертов, занимающихся заключением факторинговых договоров и

контролем их исполнения, экономистов, в обязанности которых входит оценка

кредитоспособности поставщика и его контрагентов, бухгалтеров.

Поскольку для

факторинга характерен большой риск, отдел идет на заключение договора, на

обслуживание только после тщательно изучения финансового состояния

потенциального клиента. Особое внимание уделяется таким вопросам, как уровень

обеспеченности собственными оборотными средствами; имеется ли спрос на

продукцию поставщика; каково ее качество; развивается ли у клиента производство

и каковы его перспективы; сколь успешно действует на рынке управленческий

персонал фирмы; хорошо ли поставлен учет и внутренний контроль; насколько

платежеспособны потенциальные должники и другие.

В целях оценки

кредитоспособности клиента факторинговый отдел изучает прошлую, текущую и

планируемую деятельность поставщика посредством анализа бухгалтерских отчетов и

балансов, финансовых показателей деятельности предприятия: величины прибыли,

уровня рентабельности, объема и источников образования оборотных средств,

соответствия потребности в собственных денежных средствах и их наличия,

состояния и форм расчетов с поставщиками, покупателями, вышестоящей

организацией, бюджетом, банками. Кредитоспособность не может быть стабильна без

аккуратности в расчетах по ранее полученным кредитам, очень важна устойчивость

финансового положения предприятия, способность при необходимости мобилизовать

денежные средства.

Факторинговый

отдел должен сотрудничать с банком, который призван предоставлять отделу всю необходимую

информацию о финансово- хозяйственной деятельности и платежеспособности

клиентов, а также оперативно сообщать отделу обо всех произошедших изменениях.

За оказание подобных услуг факторинговый отдел в установленные сроки

перечисляет банку плату за счет прибыли, полученной от реализации факторинговых

операций. Аналогичные договора могут заключаться с аудиторской или

посредническо - консультационной фирмой.

Поставщик обязан

предоставлять факторинговому отделу информацию о платежных требованиях, включающую

наименование и адрес каждого плательщика и условия торговли с ним;

- контрольную

сумму всех переуступаемых долговых требований;

- сумму долга

каждого плательщика, а также данные о проверке его счетов;

- условия платежа

для каждого плательщика и прочую информацию, необходимую для работы с

платежными требованиями.

Факторинговый

отдел, кроме финансового положения плательщика, характера его хозяйственных

связей и сложившейся практики взаимоотношений с поставщиками,

конкурентоспособности поставляемой продукции, учитывает также сроки и объемы

оплаченных счетов, наличие свободных собственных средств, а также предстоящие

обязательства отдела, ведет картотеку невозмещенных платежей по каждому

плательщику.

Факторинговый

отдел банка обычно предоставляет своим клиентам разнообразные услуги:

- вкладные

операции;

- услуги

покупателям по погашению их задолженности поставщикам;

- услуги

поставщикам по немедленной оплате отгруженной ими продукции;

- услуги

поставщикам по устранению дебиторской задолженности покупателей;

- содействие

предприятиям- клиентам факторинга в работе с банками, обслуживающими

покупателей, а также различные консультационные услуги.

3. Организация учета операций факторинга

Для финансистов,

бухгалтеров предприятий, организаций особое значение имеет правильное отражение

в бухгалтерском, налоговом учете хозяйственных действий обусловленных

использованием факторинга. Бухгалтерская служба предприятия обязана тщательно

учитывать все суммы платежных требований, подлежащих оплате поставщику, и в

расход списывать только суммы, оплаченные плательщиками. Обычно в аналитическом

учете имеются лицевые счета на каждого плательщика, ведутся и картотеки

расчетных документов. Важно систематически контролировать своевременное

поступление средств по счетам, оплачиваемым в рамках факторинга. В этих целях,

как правило, заводится картотека на каждого поставщика или плательщика, в

которую по датам помещают последние экземпляры платежных требований,

выставленных поставщикам на своих покупателей. При полной оплате платежное требование

изымается из картотеки. При частичной – платежное требование остается в

картотеке, но на нем делается соответствующая запись.

Как правило,

еженедельно осуществляется сопоставление наличия платежных требований в

картотеке и задолженности по лицевому счету каждого клиента. При задержке

покупателем оплаты выставленных счетов, плательщику или банку плательщика

направляется запрос о причинах просрочки оплаты счетов.

Для покрытия

возможных убытков по факторинговым операциям факторинговые компании или соответствующие

службы банков обязаны создавать страховой резерв, отражаемый в бухгалтерском

учете на отдельном лицевом счете.

Учет привлеченных

средств ведется по каждому кредитору. По остаткам на лицевых счетах каждому

предприятию – вкладчику начисляются проценты за временно предоставленные

факторинговой организации денежные средства.

Перечисление

указанных процентов кредиторам обычно производится ежеквартально в сроки,

установленные для выплаты процентов по ссудам.

Фактор – фирма

посылает поставщику отчеты о состоянии его счетов. Периодичность их

предоставления зависит от специфики бизнеса и потребностей поставщика.

Регулярно должны предоставляться поставщику следующие материалы:

- сводный счет об

операциях между поставщиком и фактор- фирмой, а также о суммах, удержанных в

качестве платы за обслуживание;

- отчет о

состоянии денежной наличности (об оплате долговых требований каждым клиентом) и

динамики погашения долга;

- отчет об обороте

по каждому клиенту (список клиентов, в отношении которых поставщик превысил или

оказался близок к этому в рамках установленного кредитного лимита);

- список всех

клиентов с зафиксированными для них кредитными лимитами;

- отчеты по

валютам платежа с указанием эквивалента сумм в национальной валюте (если счета

выставляются в нескольких валютах).

Поставщик также

должен обеспечить все условия для ведения учета продаж, отвечая за

своевременное и полное урегулирование со своими покупателями всех спорных

вопросов; за своевременное предоставление факторинговой организации

документации о поставке товаров лил предоставлении услуг, в том числе

документов, свидетельствующих о том, что клиент получил товары, или принял

услуги, что отгрузка произведена в соответствии с установленными условиями в

части сроков поставки, количества и качества товаров; а также за предоставление

фактору информации об изменениях, которые способны повлиять на кредитный риск и

т.д.

В настоящее время

в бухгалтерском учете факторинговые операции отражаются в частности в

соответствии с временными указаниями о порядке проведения документальной

проверки правильности исчисления и уплаты налога на добавленную стоимость.

Факторинговые операции фиксируются бухгалтерской проводкой Дебет 90 (Кредит 46,

47, 48):

«При проверке

важно установить, все ли поступившие по факторингу суммы за отгруженную и

реализованную продукцию и услуги отражены в бухгалтерском учете по дебету счета

90 «Краткосрочные кредиты банков» и кредиту счета реализации». Вместе с тем,

план счетов бухгалтерского учета финансово- хозяйственной деятельности предприятий,

Инструкция по применению Плана счетов бухгалтерского учета финансово-

хозяйственной деятельности предприятий, утвержденные Министерством финансов

СССР от 1 ноября 1991 года № 56 (с учетом последующих изменений и дополнений),

не предусматривают такую бухгалтерскую проводку, так как финансирование банком

должно производиться не под реализацию (учитываемую по счету 46), а под

денежное требование, которое отражается дебету счета 62.

Чтобы ответить на

данный вопрос необходимо разобраться в различных понятиях «Факторинг» и

«Цессия». Договор факторинга (финансирование под уступку денежного требования)

и договор цессии (переход прав кредитора к другому лицу), отмечаются следующим.

Гражданским кодексом РФ не зафиксировано применение к факторингу норм, определенных

для цессии (и наоборот).

Кроме того,

факторинг и цессия отличаются своими субъектами – финансовым агентом по

договору факторинга служит только банк или кредитная организация.

Наконец, факторинг

является более масштабной операцией, нежели цессия, так как включает в себя еще

и кредитование.

Применение цессии

и факторинга представляет различные хозяйственные операции. Здесь важно учесть

разъяснения Министерства России о порядке отражения в бухгалтерском учете

уступки прав (требований) применимые и к договорам факторинга. Так, в письме

Минфина России от 14 ноября 1997 года № 04-07-09 разъясняется, что «согласно

ст. 132 Гражданского кодекса РФ «права и требования» являются составной частью

имущества предприятия. Соответственно уступка этого права служит для первоначального

кредитора реализацией, а нового кредитора – приобретением имущества».

Затем в письме

Министерства России от 17 сентября 1997 года № 04-07-07 зафиксировано, что

«отражение в бухгалтерском учете сделок, связанных с выполнением договора по

уступке права требования, осуществляется с использованием счета 48 «Реализация

прочих активов».

Кроме того, в

письме Минфина России от 21 июля 1997 года № 04-07-07 разъяснено, что

«оборотом, облагаемым налогом на добавленную стоимость по действующей ставке,

является объем права, передаваемого первоначальным кредитором (цедентом)

другому лицу (цессионарию), без включения в него налога на добавленную

стоимость, независимо от размера оплаты, полученной от цессионария».

Исходя из этого,

правомерным можно полагать такой порядок отражения в бухгалтерском учете

факторинговых операций.

Формирование

дебиторской задолженности покупателя (заказчика) за реализованные товары

(работы, услуги):

Д-т 62 «Расчеты с

покупателями и заказчиками» - К-т 46 «Реализация продукции (работ, услуг)».

Получение от банка

– финансирования под уступку имеющегося денежного требования к покупателю

(заказчику):

Д-т 51 «Расчетный

счет» - К-т 90 «Краткосрочные кредиты банков».

Фактическое

оформление уступки денежного требования под полученную от банка сумму

финансирования:

Д-т 48 «Реализация

прочих активов» - К-т 62 «Расчеты с покупателями и заказчиками» - списание

реализованной дебиторской задолженности.

Д-т 48 «Реализация

прочих активов» - К-т 68 «Расчеты с бюджетом» / субсчет «Расчеты по НДС» - исчисление

НДС с реализации.

Д-т 90

«Краткосрочные кредиты банков» - К-т 48 «Реализация прочих активов» - погашение

обязательств перед банком.

Д-т 80 «Прибыль и

убытки» - К-т 48 «Реализация прочих активов» - отражение результата от

реализации дебиторской задолженности (убыток).

Уплата банку

процентов за факторинговую операцию:

Д-т 20 «Основное

производство», 43 «Коммерческие расходы», 44 «Издержки обращения» - К-т 51

«Расчетный счет».

Заметим, что

подпунктом «у» п. 2 «Положения о составе затрат по производству и реализации

продукции (работ, услуг), включаемых в себестоимость продукции (работ, услуг),

и о порядке формирования финансовых результатов, учитываемых при

налогообложении прибыли», утвержденного Правительством РФ от 5 августа 1992

года № 552 (с учетом последующих изменений и дополнений), зафиксировано, что в

себестоимость продукции (работ, услуг) включаются «затраты, связанные со сбытом

продукции», в том числе и «оплатой услуг банков по осуществлению в соответствии

с заключенными договорами торгово-комиссионных (факторинговых) и других

аналогичных операций».

Остановимся далее

на учете в рамках операций факторинга налога на добавленную стоимость. Согласно

письму Минфина России от 29 января 1997 года № 04-03-11 установлен порядок

оформления счетов- фактур по НДС:

«Что касается

документов, передаваемых кредитором, уступившим требование другому лицу, и

удостоверяющих право требования, то с велением счетов- фактур сохранены ранее

действовавшие формы расчетных и первичных документов, включая и счета- фактуры

типовой формы № 868 и № 868а.

Кредитор,

получивший право требования на сумму дохода указанным сделкам, составляет счет-

фактуру по мере поступления денежных средств в общеустановленном порядке. Такие

счета- фактуры составляются в одном экземпляре, являются основанием для

начисления налога на добавленную стоимость и регистрации в книге продаж, но не

подлежат предъявлению покупателям для регистрации в книге покупок в целях

зачета (возмещения) налога».

Далее здесь

разъясняется, что «при сделках цессии и факторинга ограничений прав покупателей

на зачет (возмещение) уплаченного налога не происходит», а «порядок применения

счетов- фактур не исключает возможности передачи права (требования) по сделке

другому лицу, принадлежащего кредитору на основании обязательства (сделки

цессии), а также факторинга (выполнения договора – финансирование под уступку

денежного требования)».

Что касается учета

при факторинговых операциях налога на прибыль, то в связи с тем, что при

реализации имущества (в данном случае – дебиторской задолженности) формируется

убыток:

Д-т 80 «Прибыли и

убытки» - К-т 48 «Реализация прочих активов», то в соответствии с п. 2.4

Инструкции Госналогслужбы России от 10 августа 1995 года № 37 «О порядке

исчисления уплаты в бюджет налога на прибыль предприятий и организаций» (с

учетом последующих изменений и дополнений) данный отрицательный результат «в

целях налогообложения на уменьшает налогооблагаемую прибыль».

4. Факторинг во внешнеэкономической сфере.

С развитием

международных факторинговых операций стало ясно, что фактор - фирмы для более

успешного развития данного бизнеса призваны объединиться в организационную

структуру, чтобы различные препятствия устранялись быстрее.

Как правило,

фирмы, заключающие сделку с новым зарубежным партнером, нуждаются в информации

о нем, получаемой от специализированных организаций. Благодаря существованию

обширной компьютерной информационной системы крупных банков, фактор – фирмы

достаточно информированы о финансовом положении предприятий, в том числе и

зарубежных. Все факторинговые фирмы в Европе являются членами FCI. В любой

стране они могут принимать правовые санкции к покупателю при поддержке членов

этой организации. Если в течение 90 дней, фактор – фирма оплачивает его своему

клиенту полностью, а затем принимает все меры для получения средств от

покупателя. Следовательно, экспортер имеет 100%-ную гарантию поступления всех

платежей по своим счетам. Кстати, у клиента здесь нет необходимости добывать

информацию о финансовом положении новых покупателей, поскольку этим занимается

фактор – фирма.

В области внешней

торговли факторинг представляет приобретение банком (фактор - фирмой)

требований экспортера к импортеру и их инкассацию. В основном факторинг

применяется при экспорте потребительских и серийных товаров с рассрочкой

платежа на 90-120 дней. Предприятия экспортно-ориентированные при использовании

факторинга приобретают возможность превратить поставки с рассрочкой платежа в

операции с немедленной оплатой наличными.

В международной

торговле обороты используются различные модели факторинга:

- двухфакторный;

- прямой

импортный;

- прямой

экспортный.

Применение

двухфакторной модели открывает возможность разделить функции и риски между

импорт – фактором, расположенном в стране импортера, и экспорт – фактором,

находящимся в стране экспортера. Использование данной модели помогает

обеспечить финансирование и сократить административные расходы. В рамках данной

модели обеспечиваются запрос лимита / обеспечение рисков; поставка / рассылка

фактуры; финансирование; оплата.

В первую очередь

экспортер информирует своего экспорт - фактора о сумме, подлежащей обеспечению.

Последний запрашивает у импорт – фактора требует лимит. Импорт – фактор

проверяет денежные позиции импортера и предоставляет экспорт – фактору

гарантии. После этого экспорт – фактор информирует экспортера о разрешении на

лимит. Затем следует продажа документов.

В последующем

экспортер поставляет товар или услугу, передавая копию счета экспорт – фактору,

который отсылает ее импорт – фактору. Одновременно с направлением товара

экспортер отсылает импортеру счет с пометками о переуступке.

После поставки

товара (услуги) экспорт – фактор обеспечивает финансирование экспортера до

70-90% полной первоначальной фактурной цены. Вслед за этим импортер делает

100%-ный платеж импорт – фактору, а тот переводит полученную сумму экспорт –

фактору. Наконец, экспорт – фактор отсылает экспортеру не профинансированный

остаток требований за вычетом стоимости факторинговых услуг.

Импорт – фактор

берет на себя риски импортера, контролирует его платежеспособность, гарантирует

экспорт – фактору оплату поставляемого экспортером товара. В случае, когда

импортер не оплачивает приобретенный товар, импорт – фактор платит за него.

Экспорт – фактор

является ответственным за риски, связанные с поставкой товара экспортером. При

необходимости кредитует экспортера, не дожидаясь получения оплаты от импортера

или импорт – фактора.

Другая модель

международного факторинга – прямой импортный факторинг. Его задача –

обеспечение платежей. В рамках прямого импортного факторинга осуществляются

следующие действия:

- запрос лимита /

обеспечение рисков;

- поставка /

рассылка фактуры;

- оплата.

При применении

такой схемы предварительное финансирование со стороны импорт – фактора

затруднительно из-за различий валютно-правовых основ разных стран, она может

быть полезной фирмам, которым не нужно незамедлительное финансирование под

переуступленные требования.

Еще одна модель

международных факторинговых операций – прямой экспортный факторинг. В этом

случае не требуется использовать факторинговую фирму в стране импортера.

«Дорожка шагов» здесь следующая:

- запрос лимита /

обеспечение риска;

- поставка /

рассылка фактуры;

- финансирование;

- доплата.

В целях

определения риска или перестрахования экспорт – фактор имеет возможность

обратиться к обществу по страхованию кредитов в стране импортера или

подстраховать себя гарантией государственной организации.

В данном варианте

факторинга реально использование выгодных условий финансирования экспортных

поставок с обеспечением государственной страховой компанией. Имеется и ее один

вид международного факторинга, где практикуются операции финансирования

требований концернов. Реализация сделки в данном случае сходна с комбинацией

двухфакторной схемы и стандартного внутреннего факторинга.

Возможности

международного факторинга позволяют систематически получать товар с отсрочкой

платежа (обычно до трех месяцев). Оплата становится обязательством импортера

после приемки товарной поставки по качеству и количеству. Факторинг имеет

перспективные потенциалы для предприятий, импортирующих товары в Россию,

предоставляя по существу товарный кредит.

Когда он

приобретает международный статус «фактор - фирмы», российский фактор – банк

принимает на себя обязательство возмещения стоимости иностранной компании

отгруженного в Россию товара.

Главными клиентами

о факторингу выступают российские импортеры, которым приходится делать

предоплату, открывать аккредитив или предоставлять платежные гарантии за

поставляемый товар (услуги). Для этих импортеров факторинг выступает средством ухода

от дорогостоящего кредитования, открывается возможность более эффективно

использовать собственные денежные ресурсы.

По сложившейся

практике в коммерческом банке международные факторинговые операции осуществляет

особое Факторинговое подразделение. Ему нужно обеспечить эффективное

взаимодействие обоих импорт – факторов, поставщиков и покупателей. Поэтому

деятельность факторингового отдела должна учитывать правила действий импорт –

фактора и экспорт – фактора и требования международных факторинговых ассоциаций.

Развитие

факторингового рынка обусловило разграничение функций фактор – фирм,

обслуживающих импортеров и экспортеров. Если фактор – фирма заключает

соглашение с экспортером и вступает в непосредственные отношения с иностранным

покупателем – импортером, мы имеем дело с прямым факторингом. Когда же импортер

обеспечивает платеж фактор – фирме в собственной стране, а с экспортером

рассчитывается фактор по экспорту, получивший в свою очередь, обусловленную

сумму с фактора по импорту, место имеет косвенный факторинг. Достоинством

последнего является то, что каждая из финансовых компаний имеет дело с местными

фирмами и способна лучше оценить их кредитоспособность.

Под понятиями

«экспортный факторинг» и «импортный факторинг» имеется в виду обычно взаимный

факторинг, или прямой экспортный или прямой экспортный и прямой импортный

факторинг. Около 60% факторингового обслуживания внешней торговли происходит на

принципах взаимности, а 30% и 10% соответственно падает на прямое обслуживание

экспорта и импорта.

Затраты на

взаимный факторинг, обычно основательны. Поэтому фактор – компании нередко

акцентируются на прямой экспортный факторинг. Они обеспечивают кредитный риск,

кредитование учета продаж, инкассирование платежных требований. Но здесь

возникает проблема. Факторы имеют затруднения с оценкой кредитоспособности

иностранных клиентов. Чаще всего приходится прибегать к услугам специальных

фирм страны импортера. Обычно инкассирование требований в стране импортера

происходит от имени и по поручению фактора – экспортера местными юридическими

органами.

Прямой импортный

факторинг практикуется реже. Фактор страны импортера договаривается с

экспортером о переуступке ему платежных требований, обеспечивая страхование

кредитного риска, учет продаж и инкассирование требований, которые для

факторинговой компании представляются внутренними. Но для фактора сложно

обеспечить кредитование экспортера в иностранной валюте, отсюда предварительная

оплата переуступаемых платежных требований имеет место лишь в отдельных

случаях.

Внешнеторговый

факторинг характерен, как правило, открытостью – покупатели информируются об

участии в сделке фактора. Обычно и отсутствие права регресса к экспортеру.

Кроме того, Факторинговое обслуживание экспорта имеет целью, как правило,

защиту экспортера от кредитного риска. Отсюда факторы, как правило,

ориентируются на рынок одной страны или какой-то конкретной продукции.

Международные

факторинговые операции проводятся в определенной последовательности:

- Импортер и

иностранный экспортер подписывают договор, заключают контракт на поставку

товара или оказание услуг в России и оговаривают возможность применения

факторинга. Импортер и экспортер договариваются и о дате отсрочки.

- Экспортер

обращается в фактор – фирму в своей стране с просьбой подтвердить через банк

платежность российского импортера.

- Иностранная

фактор – фирма запрашивает российский фактор – банк о возможности

предоставления гарантии платежа за импортера.

- Фактор – банк

контактирует с импортером для информации о полученном от иностранной фактор – фирмы

запросе и требованиях, предъявляемых фактор – банком к клиентам по факторингу.

Фактор – банк выявляет возможность и условия выставления гарантии оплаты фактор

– фирме за импортера. Если вопрос о принятии импортера на факторинговое

обслуживание решен, между фактор – банком и импортером заключается договор, где

определяются условия, размер и сроки выставления фактор – банком гарантии.

- Фактор – банк

гарантирует оплату товара или услуг иностранной фактор – фирме, которая

информирует об этом экспортера.

- Иностранный

экспортер на основе этого подтверждения отгружает товар в пределах полученной

гарантии. В случае, когда сумма отгрузки оказывается выше и размера гарантии,

оплата импортером осуществляется на условиях инкассо. Экспортер переуступает

счета за отгруженный товар или оказанные услуги фактор – фирме и немедленно

получает 70-90% суммы переуступленного счета.

- Импортер

принимает товар по количеству и качеству. Если все в порядке, он обязан

обеспечить оплату не позже срока отсрочки. В случае задержки оплаты долг

взыскивается за счет залога импортера.

- Фактор – банк

производит платеж иностранной фактор – фирме.

- Фактор – фирма

переводит экспортеру оставшиеся 10-30% суммы счета за вычетом комиссий.

Для России, где во

внешней торговле преобладает экспорт, особое значение имеет факторинг

экспортный. Его применение помогает увеличить оборотный капитал для

финансирования экспортера. Банки, факторинговые компании обычно предоставляют

услуги по бухгалтерскому учету, проверке кредита и инкассирования долгов; страхование

кредита от безнадежных долгов; предоставление наличных денежных средств под

счет- фактуры (от 75-85% от номинала счет- фактур) с гарантией выплаты остатка

в течение установленного периода времени.

Первостепенную

роль экспортный факторинг играет для предприятий, осуществляющих экспортную

торговлю на условиях открытого счета, а также имеющих проблемы с денежными

потоками.

Как правило,

компания- экспортер продает товары на условиях краткосрочного кредита или

открытого счета.

Дадим

характеристику каждой из услуг, обеспечиваемых факторинговой компанией. В части

услуг по бухгалтерскому учету фактор- компания как бы превращается в

бухгалтерский отдел экспортера, обрабатывая копии счет- фактур, отправляемых

клиентам, ведет бухгалтерские книги для каждого заказчика, отслеживает долговые

платежи. Заказчик ориентируется на одного торгового дебитора – факторинговую

компанию, обеспечивающую платежи своевременно. Комиссионные за такого рода

услугу достигают 1-3% от торгового оборота, иногда уменьшаясь до 0,5%.

Обслуживание в

рамках бухгалтерского учета экспорт – фактором обеспечивается через посредство

корреспондента или представителя в стране должника.

Здесь очень важно,

что услуги факторинговой компании по контролю за кредитом, и по его проверке

предваряются одобрением предлагаемых долгов. Зарубежный участник (импортная

фактор – компания) определяет степень одобрения долгов. Затем долги

инкассируются зарубежным представителем, действующим по поручению экспортной

факторинговой компании, работающим в стране должника.

В случае отказа от

платежа должник подвергается юридическим действиям в стране покупателя, при

содействии факторинговой компании, предоставляет помощь этой компании.

В наш сложный и

беспокойный век особое значение приобретает страхование кредита. Обычно

факторинговые компании обеспечивают такого рода обслуживание по просьбе

клиента. Страхование гарантируется лишь до установленного уровня для

иностранного покупателя.

Страхование

экспортного кредита может быть обеспечено и другими страховыми компаниями. Обычно

страхование кредита фактор- компаниями в основном применяется в рамках

отечественной торговли. Помимо страхования кредитов практикуется и

финансирование.

Факторинговая

компания, получив счета- фактуры от своего заказчика, выплачивает установленную

долю (до 85%) от их стоимости наличными, применяя процентную ставку (обычно до

3%).

Экспортер,

предложивший принадлежащие ему долги факторинговой компании, должен об этом

информировать банк, тогда банковское обеспечение финансирования экспортера

может быть ограничено и банк может изменить источники кредитования,

предоставляемые экспортеру.

Экспортная

факторинг – компания кроме того, имеет возможность далее покрывать валютные

риски, гарантируя покрытие в связи с изменениями валютного курса, когда фактуры

на продажу оформлены в иностранной валюте, получая форвардное покрытие или

ссуды в иностранной валюте. Когда же факторинговая компания не способна

самостоятельно покрыть все риски, партнеру приходится самому заключить

форвардные валютные контракты на суммы, не покрываемые факторинговой компанией.

Главное

преимущество в использование факторинга экспортером в том, что открывается

возможность работы со своими клиентами за рубежом на условиях открытого счета,

становится возможным предлагать аналогичные условия торговли, тем, какие клиент

намерен иметь от отечественных поставщиков. В результате у клиента не будет

проблем при работе с переводными векселями или аккредитивами.

В зарубежной и

отечественной практике обычно факторинговые компании принадлежат банкам или контролируются

ими и входят в международные объединения. Поэтому способны опираться на

достоверную информацию о кредитах иностранным покупателям.

На в практическом

использовании факторинга нередко возникают и затруднения. Так, нередко

появляются опасения, что появление в бизнесе факторинговой компании окажет

неблагоприятное воздействие на отношения экспортера с его клиентами. Возможно,

в частности дезинформирование клиентов о положении финансовой компании.

Использование

скрытого факторинга помогает избежать подобных трудностей, ибо экспортная

компания инкассирует платеж как партнер факторинговой компании. Кроме того,

нельзя сбрасывать со счетов и конкуренцию со стороны банков, использующих

стандартные формы финансирования экспорта.

Те клиенты

коммерческих банков, которые прибегают к экспортному факторингу, имеют от этого

немало выгод.

Так, банк берет на

себя услуги по бухгалтерскому учету дебиторов, контролю и инкассации

задолженности, сбору статистических данных по продажам и т.д. Малые и средние

компании пытаются таким образом расширить продажи производимых ими товаров,

выявить новые рынки сбыта продукции. Факторинг привлекателен также для

предприятий, у которых незначительна доля экспорта в общем обороте или где нет

смысла содержать штат работников для обработки внешнеторговой документации,

(включая документы органов валютного контроля) и которые хотят проще решать

проблемы получения выручки от поставленных на экспорт товаров, уменьшить

валютные потери и т.д.

Важно далее, что

экспортный факторинг выступает как форма кредитования банком экспортера, т.к.

банк оплачивает счета- фактуры своего клиента в установленном проценте от суммы

долговых обязательств без учета срока платежа за товар. Банк дает экспортеру

деньги в виде досрочной оплаты проданных и поставленных в кредит товаров.

Остаток средств экспортер получает после поступления платежа от покупателя.

Когда же банк практикует факторинг без финансирования, экспортер получает суммы

за отгруженный товар только после поступления платежа от импортера.

Следовательно, факторинг без финансирования для экспортера выгоднее на величину

платежей за кредит.

В соглашении об

факторинге может быть предусмотрено использование двух и более валют. Отсюда

возникает валютный риск – опасность ущерба из-за изменения курса иностранной валюты

по отношению к национальной. Главной предпосылкой факторингового обслуживания

операций в сфере внешней торговли служит осуществление значительной части

экспорта на условиях открытого счета, когда продавец отгружает товар покупателю

и отправляет в его адрес товарораспределительные документы, относя сумму

задолженности в дебет счета, открытого им на имя покупателя.

При обслуживании

экспортера факторинговая компания передает часть работы фактор- фирме страны

импортера. Следовательно, фактор- фирма экспортера будет функционировать в

своей стране от имени и по поручению иностранной фактор- фирмы по сделкам,

предполагающим участие этих двух сторон. Такой факторинг получил наименование

взаимного или двухфакторного. Положительный аспект взаимного факторинга состоит

в том, что для фактор- фирмы, обслуживающей импортера, долговые требования

выступают как внутренние, а не как внешние, как для фактор- фирмы экспортера.

Вместе с тем, взаимный факторинг связан с большими издержками. Для устранения

излишних расходов практикуется прямой импортный факторинг. В этом случае

фактор- фирма страны импортера заключает соглашение с экспортером о переуступке

ей платежных требований по данной стране, осуществляет страхование кредитного

риска, учет продаж и инкассирование требований, являющихся для нее внутренними.

Фактор- фирме сложно кредитовать экспортера в иностранной валюте, поэтому

условие о предварительной оплате в подобных соглашениях включается редко.

5. Факторинг в России.

Факторинг в

российской хозяйственной действительности появился не без оснований.

Предпосылкой его послужили объективные причины – острейшие трудности с

расчетами, недостаток «живых денег». В нашей экономике возникли самые различные

средства решения этих проблем.

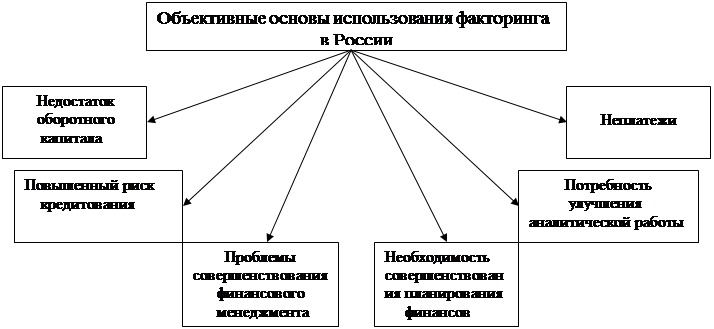

Нижеследующая

схема демонстрирует предпосылки расширения факторингового бизнеса в России.

За последнее

десятилетие именно факторинг получил в нашей стране определенное развитие. В

силу проблем экономического характера основным проводником факторинга в

российскую реальность стали не специализированные в этой области организации, а

коммерческие банки. Специальные компании – факторы, ориентирующиеся на

использование потенциала этого важного инструмента бизнеса, пока у нас

отсутствуют по объективным причинам – для этого еще не имеется достаточно

солидных основ.

Однако дело в

российской экономике улучшается. Производство, торговля расширяются.

Необходимость их совершенствования и развития во многом обуславливает и

потребность коренного улучшения обстановки с денежными расчетами, остающимися

«ахиллесовой пятой» российских экономических реалий. Отсюда острая потребность

во введении в действие таких экономических инструментов, которые способствовали

бы скорейшему хозяйственному подъему, успешному разрешению имеющихся

трудностей. Среди таких инструментов особое место по праву занимает именно

факторинг.

Здесь важно

отметить, что в России уже накоплен известный опыт применения факторинга. Но он

относится, прежде всего, к сфере кредитных институтов.

В России, а также

в других странах СНГ развитие факторинговых хозяйственных операций происходило

не столь быстрыми темпами, которые в основном предопределялись темпами

либерализации экономики.

Как известно, во

внешних связях факторинг – это метод перевода рисков с экспортера на

покупателя, в рамках которого осуществляется целый ряд

комиссионно-посреднических операций, связанных с переуступкой банку

клиентом-поставщиком неоплаченных платежей, требований (счетов-фактур) за

поставленные товары, выполненные работы и оказанные услуги и, соответственно,

права получения платежа по ним, т.е. инкассированием дебиторской задолженности

клиента – получением средств по платежным документам. Целью факторингового

обслуживания является своевременное инкассирование долгов для сокращения потерь

вследствие задержки платежа и предотвращения появления сомнительных долгов

(т.е. долгов, своевременная оплата которых сомнительна), предоставление (по

желанию поставщика) кредитора в форме предварительной оплаты, помощь

предприятиям в ведении бухгалтерского учета и в увеличении их оборота и

прибыли. Банк становится собственником неоплаченных платежных требований и

принимает на себя риск их неоплаты, хотя кредитоспособность должников

предварительно проверяется. В соответствии с договором банк обязуется заплатить

сумму переуступленных ему платежных требований вне зависимости от того,

оплатили ли свои долги контрагенты-поставщики. Вследствие этого поставщик знает

точную дату оплаты своих платежных требований и имеет возможность планировать

свой платежный календарь.

Использование

предприятиями факторинговых услуг банка позволяет достичь устранения риска

неплатежей и, как следствие, ускорения оборачиваемости средств в расчетах,

укрепления финансового состояния предприятий, создания необходимых условий для

их работы при рыночных отношениях.

Многое мешает

рациональному применению банками механизмов факторинга в работе самих банков,

многие из которых ориентируются не на реальный сектор, а на операции

спекулятивного характера. Исследования, проведенные компанией «Клиффорд Чейнз»

свидетельствует, в частности, о несовершенстве банковского законодательства, отсутствии

строгих критериев выдачи лицензий, о сложности отзыва лицензий, на еще мягкие

требования к размеру капитала и оценке рисков, отсутствии методики оценки

кредитоспособности заемщиков и т.д.

Известно, что

факторинговые операции относятся к категории высокого риска. Центральный банк

России относит факторинг к операциям с повышенным риском.

Кровоточащая рана

в организме нашей экономики – невозвраты кредитов. В этой связи банки при

оказании факторинговых услуг предъявляют дополнительные требования по обеспечению

возвратности факторинговых кредитов.

Банкам приходится

тщательнее оценивать имущественное положение, как клиентов (поставщиков), так и

их контрагентов. Этому, однако, мешает еще довольно низкий уровень используемых

банковских технологий, недостаточная компетентность большинства работников

банков в проведении качественного финансового анализа, при оценке

кредитоспособности клиентов и т.д.

Из-за больших

объемов задолженности предприятий многие банки нередко удлиняют сроки расчетов,

и предоставляют дружественным предприятиям дополнительные денежные ресурсы, что

мешает поддержке успешно функционирующих на рынке предприятий.

Английский

экономист Г. Мэллоу подчеркивает, что «со всей энергией и инициативой

российские банки способны развиваться лишь в той мере, в которой им позволяют

экономические и политические неурядицы в стране, что банки занимаются

действиями по защите от резких колебаний процентных ставок и курса рубля, тогда

как традиционный банковский бизнес идет у них «тонким ручейком».

Уже упоминалось о

«проблеме проблем» сегодняшней экономики, - неплатежах предприятий.

Огромные неплатежи

ограничивают возможные рамки факторинга для банков, поскольку значителен риск