Реферат: Анализ финансово-хозяйственной деятельности

Содержание

Стр.

Введение................................................................................................................ 2

1. Организационная часть................................................................................. 4

1.1. Анализ объема производства, структуры продукции............................ 4

1.2. Общая оценка динамики продукции....................................................... 5

2. Анализ себестоимости продукции

промышленных предприятий............ 9

3. Анализ прибыли............................................................................................ 13

4. Анализ финансового состояния

предприятия........................................... 20

4.1. Построение агрегированного аналитического баланса.................... 20

4.2. Анализ состава и структуры имущества предприятия....................... 22

4.3. Анализ средств п/п и их источников..................................................... 25

4.4. Оценка деловой активности.................................................................. 33

5. Анализ прогнозирования вероятности

банкротства................................ 41

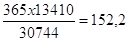

5.1. Коэффициент текущей ликвидности, к1............................................... 41

5.2. Коэффициенты обеспеченности собственными средствами, к2........ 41

5.3. Коэффициент утраты (восстановления) платежеспособности,

кз.... 41

Заключение........................................................................................................ 44

ВВЕДЕНИЕ

В любой отрасли научных

знаний и сфере человеческой деятельности не возможно обойтись без анализа -

синтеза. Но особенно анализ необходим в экономике, так как успешное развитие

экономики зависит от всего смежного и окружающего (политики, социологии,

культуры, экологии и т.д.)

Анализ финансово

хозяйственной деятельности является конечным результатом во всех отраслях

профессиональной деятельности: в промышленности, сельском хозяйстве,

строительстве, торговле и т.д.

Формирование рыночной

экономики требует развития анализа в первую очередь на микроуровне отдельных предприятий,

их внутренних структурных подразделений. В то же время анализ необходим и на

макроуровне, так как народно – хозяйственные обобщения не противопоказаны

коммерческим отношениям, принципам и требованиям свободного рынка. Анализ на

микроуровне имеет совершенно конкретное содержание и связан с повседневной

деятельностью предприятий и фирм.

Экономический анализ

является прикладной наукой, представляющей систему специальных знаний. Он

связан с исследованием производственного процесса во взаимосвязи с экономическим

процессом; с научным обоснованием бизнес- планов; с выявлением положительных и

отрицательных факторов по количественным измерениям и действиям; с

распределением тенденций и пропорций хозяйственного развития, а так же с

использованием внутрихозяйственных ресурсов; с обобщением передового опыта и

принятием оптимальных управленческих решений.

В ходе экономического

анализа хозяйственные процессы изучаются в их взаимосвязи и взаимозависимости.

Прежде всего, исследуются существенные, основные определяющие факторы, влияющие

на хозяйственные процессы. Осуществляется выполнение следующих анализов:

·

анализ

обоснования и выполнения бизнес-планов;

·

анализ

сравнительных данных маркетинговых исследований;

·

анализ

возможностей производства и сбыта, выявление внутренних и внешнеэкономических

ситуаций, влияющих на производство и сбыт;

·

анализ деловых

сценариев и их реального осуществления,

·

анализ

осуществления спроса и предложения;

·

анализ конкретных

поставщиков сырья и комплектующих;

·

анализ

покупателей;

·

анализ коммерческого

риска

Основными задачами

экономического анализа являются:

·

повышение

научно-экономической обоснованности нормативов и бизнес-плана;

·

объективное и

всестороннее изучение по данным бухгалтерского учета и отчетности выполнения

установленных бизнес-планов и соблюдение нормативов по количеству, структуре и

качеству выпущенной продукции, работ, услуг;

·

расчет

экономической эффективности использования трудовых, материальных и финансовых

ресурсов;

·

выявление и

измерение внутренних резервов на всех стадиях производственного процесса;

·

обоснование и

испытание (проверка) оптимальных управленческих решений.

Кроме перечисленных задач

в ходе в ходе многогранности и многовариантности хозяйственных ситуаций

возникают задачи, которые разрешаются с использованием специальных

аналитических приемов и методик.

Финансовый анализ

является существенным элементом финансового менеджмента и аудита. Практически

все пользователи финансовых отчетов предприятия используют методы финансового

анализа для принятия решений по активизации своих интересов.

Основной целью

финансового анализа является получение небольшого числа ключевых параметров,

дающих объективную и точную картину финансового состояния предприятия, его

прибылей и убытков, изменений в структуре актива и пассива, в расчетах с

дебиторами и кредиторами. При этом аналитика и менеджера может интересовать,

как текущее финансовое состояния предприятия, так и его проекция на ближайшие

или более отдаленные перспективы, то есть ожидаемые параметры финансового

состояния.

Но не только временные

границы определяют альтернативность цели финансового анализа, они зависят так

же от целей субъектов финансового анализа, то есть конкретных пользователей

финансовой информации.

1. Организационная часть.

1.1. Анализ объема производства, структуры продукции.

Таблица

1 Исходные данные.

Тысячи рублей

| Показатели |

Единица

измерения

|

Предыдущий

год

фактически

0

|

Анализируемый

год

фактически

1

|

|

1.Товарная

продукция в

действующих ценах ТП

В том числе

поквартально

1

2

3

4

2. Товарная продукция

в

сопоставимых ценах

3. Выручка от

реализации

1

2

3

4

4. Внутризаводской

брак

|

Тыс. руб. |

Общая

37 540

37 540

87 35

93 35

91 35

103 35

39 735

35 040

79 35

88 35

88 35

94 35

15

|

418

418

85

102

113

118

418 35

36 440

74 35

81 35

97 35

111 35

23

|

Аналитическая оценка динамики продукции в пределах двух анализируемых

лет.

Таблица 2. Анализ динамики объема товарной

продукции. Тысячи рублей

| Показатели |

Единица измерения |

Анализируемый

год

|

| 1 |

2 |

3 |

|

1. Объем товарной продукции

в сопоставимых ценах

2.

Абсолютный прирост товарной продукции

3.

Темп роста товарной продукции

4.

Темп прироста товарной продукции

|

Тыс.

руб.

Тыс.

руб.

Тыс.

руб.

Тыс.

руб.

|

418 35

2 100

418 35

2 100

|

Продолжение

таблицы 2.

| 5. Абсолютное значение

товарной продукции 1% прироста |

%

%

Тыс.

руб.

|

105,29

5,29

396,98

|

|

|

∆ ТП = ТП1 – ТП0

|

(1) |

|

|

∆ ТП = 41835 – 39735 = 2100 |

|

|

|

Тр =  х 100% х 100%

|

(2) |

|

|

Тр = х 100%

= 105,29 х 100%

= 105,29

|

|

|

|

Тпр = Тр – 100 |

|

|

|

Тпр = 105,29 – 100 = 5,29 |

|

|

|

1% прироста = ∆

|

|

|

|

1% прироста = 2100 / 5,29 =396,98 |

|

Вывод: Объем товарной продукции увеличился на 2100

тыс. руб. Темп роста составил 105,29 %, темп прироста – 5,29 %. Абсолютное

значение 1 % прироста составило 396, 98 тыс. руб.

1.2. Общая оценка динамики продукции.

По данным таблицы необходимо провести сравнительный анализ по

объемам товарной и реализованной продукции в динамике за два смежных периода,

оценить абсолютные и относительные отклонения по изучаемым показателям.

Таблица 3. Общая оценка выполнения плана выпуска и

реализации

|

Показатели

|

Единица измерения |

0

Фактически за

прошлый год

|

1

Фактически

отчетный год

|

Отклонения (±) от

прошлого года.

|

| Сумма, тыс.руб. |

% |

|

1

|

2 |

3 |

4 |

5 |

6 |

|

1

Товарная продукция в сопоставимых ценах

2 Реализация

продукции

|

Тыс. руб.

Тыс. руб.

|

39735

35040

|

41835

36400

|

2100

1400

|

5,29

3,99

|

Вывод: В анализируемом году

выявлено увеличение товарной продукции на 2100 тыс. руб. или на 5,29% , а

реализованной продукции на 1400 тыс. руб. или на 3,99%. Следовательно,

продукция пользуется пониженным спросом, т.е. происходит затоваривание

складов, предприятие работает не эффективно.

Таблица 4.

Анализ объема реализованной продукции.

| Показатели |

Условные

обозначения

|

Предыду-щий год0

|

Анализи-руемый год1

|

Темп роста % |

Абсолю-тные отклоне-ния

(±)

|

|

1. Остатки на начало года:

·ГП на складе;

·

Продукции отгруженной

неоплаченной в срок;

·

Продукции, срок оплаты которой не

наступил.

|

Он склад

Он неопл.

Он срок

|

435

335

335

|

535

435

435

|

122,99

129,85

129,85

|

100

100

100

|

| 2. Выпуск товарной

продукции в сопоставимых ценах. |

ТП |

39735 * |

41835 * |

105,29 |

2100 |

|

3

Остатки на конец года:

·

ГП на складе;

·

Продукции отгруженной, не

оплаченной в срок;

|

Ок склад

Ок неопл.

|

4230 **

735

|

4330 **

1035

|

102,4

140,82

|

100

300

|

Продолжение

таблицы 2.

|

·

Продукции, срок платы которой не

наступил.

4. Объем реализованной

продукции.

|

Ок срок

РП

|

835

35040***

|

1435

36440***

|

171,86

103,99

|

600

1400

|

*

выпуск ТП берется из предыдущих таблиц;

**

определяется расчетно-солод. методом;

***

берется из таблицы 3.

|

|

Ок склад =∑Он + ТП -

∑Ок – РП

|

(7) |

|

|

Ок склад 0 = (435+335+335) +

397 – (735+835) – 35040 = 4230

|

|

|

|

Ок склад1 = ( 535+ 435+435) +

41835 – (1035+1435) – 36440 = 4330

|

|

Влияние факторов на объем

реализованной продукции:

1.

Изменение

товарной продукции на объем реализации, %

|

|

∆РПтп =

|

(8) |

|

|

∆РПтп =  х 100 = 5,99% х 100 = 5,99%

|

|

2.

Изменение

остатков готовой продукции на складе, %

|

|

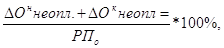

∆ РПо склад = х 100%, х 100%,

|

(9) |

|

|

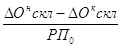

∆ РПо склад =

|

|

3.

Измерение

остатков продукции отгруженной неоплаченной в срок,%

|

|

∆ РП о неопл. =

|

(10) |

|

|

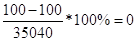

∆ РП о неопл. =

|

|

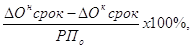

4. Изменение продукции, срок оплаты которой не наступил, %

|

|

∆ РП о срок =

|

(11) |

|

|

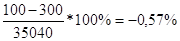

∆ РП о срок =

|

|

5.

Суммарное влияние

факторов

|

|

∆ РП = ∆РПтп +∆РП

о скл. + ∆РП о срок + ∆РП о неоп.

|

(12) |

|

|

∆ РП = 5,99 + 0 – 1,43 – 0,57

= 3,99 |

|

Вывод: Объем реализованной

продукции увеличился на 1400 тыс. руб. или на 3,99%. Наибольшее влияние на

изменение объема реализованной продукции оказывает ТП (-5,99%). Отрицательное

влияние оказывают остатки ГП отгруженной, неоплаченной в срок (-0,57%).

Положительное влияние оказывают остатки ГП, срок оплаты которой не наступил

(1,43%).

2.

Анализ себестоимости продукции промышленных предприятий

Себестоимость

планируется и учитывается по калькуляционным статьям затрат

Таблица 5 структура

себестоимости по статьям затрат

|

Калькуляционные

статьи затрат

|

Предыдущий год, фактически |

Анализируемый год,

фактически

|

Отклонения

( + - )

|

Влияние структур.

сдвигов

|

|

Тыс.

руб.

|

Уд.вес

%

|

Тыс.

руб.

|

Уд.вес

%

|

Тыс.

руб.

|

Уд.вес

%

|

| 1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

|

1 Сырье и материалы за

вычетом отходов

2 Покупные изделия,

полуфабрикаты и услуги сторонних организаций производственного характера

3 Топливо и энергия на

техно-логические цели

4 З/п (основ. и доп.)

произв. рабочих и отчислений на соц.нужды

5 Расходы на подготовку и

освоение произв.

6 Расходы на содержание и

эксплуатацию оборудования

7 Общезаводские

(общепроизвод.) расходы

8 Потери от брака

|

2435

6335

235

1435

235

2635

435

15

|

16,5

43,0

1,6

9,7

1,6

14,9

4,9

0,1

|

2435

6835

735

1635

135

2935

953

23

|

14,8

41,6

4,5

9,9

0,8

17,9

5,8

0,1

|

-

500

500

200

-100

300

200

8

|

-

107,9

312,8

113,9

57,4

111,4

1,4

0,1

|

-

3,4

3,4

1,4

-0,7

2,03

1,4

0,1

|

Продолжение

таблицы 5

|

9 Прочие производственные

расходы

10 Производ.

себестоимость

(работ) услуг.

11 Внепроизвод.

Расходы.

12 Полная себестоимость

(работ) услуг.

|

235

14295

435

14730

|

1,6

97,05

2,9

100

|

335

16003

435

16438

|

2,0

97,4

2,6

100

|

100

1708

-

1708

|

0,7

111,9

100

111,6

|

0,7

11,6

-

11,6

|

Таблица 6 Общая оценка

изменения затрат на 1 рубль товарной продукции.

| Показатели |

Предыдущий

год

фактически

тыс.руб.

|

Анализируемый

год фактически

тыс.руб.

|

Отклонения ± |

| Тыс.руб. |

% |

|

1 Себестоимость товарной

продукции.

2 Товарная продукция в

сопоставимых ценах, тыс.руб.

3 Затраты на один рубль

товарной продукции.

|

14730

39735

37

|

16438

41835

39

|

1708

2100

0,02

|

11,6

5,3

5,4

|

Вывод: Полная себестоимость увеличилась

на 1708 тыс.руб. или на 11,6%. З на1 рубль увеличились на 2 копейки, что

соответствует увеличению затрат на производство.

Вывод: исследуя динамику изменения по

каждой статье калькуляции видно, что резко возросли затраты на покупные изделия

и полуфабрикаты, услуги сторонних организаций производственного характера (на

500 тыс. руб. или прирост составил 7,9%), а так же топливо и энергию на

технологические цели ( на 500 тыс. руб. или 12,8%).

3. Анализ прибыли.

Таблица 7. Анализ прибыли от реализации товарной

продукции.

| Показатели |

Усл.

обозн.

|

Предыдущий

год

|

Предыдущий

год

пересчит.

на

объем

анализируемого

года.

|

Анализи-

руемый

год.

|

|

1.

Производств. с/

2.Внепроизвод-ственные

расходы

3.Полная

себестоимость

4.

Выручка от реал.

5.

НДС

6.

Акциз

7.Объем

реализованной продукции

8.Прибыль

|

С

Р

Сп

Впр

Ндс

Ак

В

П

|

14295

435

14730

35040

5840

-

29200

14470

|

15051,2

458

15509,2

36893,6

6148,9

30744,7

15235,5

|

16003

435

16438

36440

6073

-

30367

13924

|

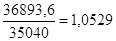

Коэффициент пересчета

К пер

= К пер =

К пер = (14)

(14)

Таблица

8 Общая оценка прибыли промышленного предприятия

| Источники прибыли |

Предыдущий

год, 0

фактически

тыс.

руб.

|

Анализируемй

год,

1

фактически,

тыс.

руб.

|

Отклонения

(

± -)

|

| тыс.руб. |

% |

|

1

Прибыль от реализации

2

Прибыль от прочей реализации

3 Сальдо доходов

от внереализац.

операций

|

14470

53

5235

|

13929

55

9965

|

-541

2

4730

|

96,3

103,8

190,4

|

| Итого

балансовая прибыль |

19758 |

23949 |

4191 |

121,2 |

Вывод: Прибыль от реализации продукции

снизилась на 541 тыс.руб., а от прочей реализации увеличилась на 2 тыс.руб.

Балансовая прибыль увеличилась на 4191 тыс.руб. за счет сольдо доходов от

внериализационных операций, отклонение которого от предыдущего периода

составляет 4730 тыс.руб.

Таблица 9 Анализ

структурных изменений в источниках прибыли и расчет их влияния на финансовый

результат работы п/п.

|

Источники

прибыли

|

Предыдущий

год

фактически

|

Анализируемый

год

фактически

|

Отклонения |

Влияние

Структур-ных

сдвигов

|

| Тыс.руб. |

% к

итогу

|

Тыс.руб. |

% к

итогу

|

Тыс.

руб.

|

%

к

итогу

|

| 1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

|

1

Прибыль от реализации продукции

2

Прибыль от прочей реализации

3

Сольдо доходов от внереализационных отрослей

|

14470

53

5235

|

73,24

0,27

26,5

|

13929

55

9965

|

58,2

0,2

41,6

|

-541

2

4730

|

-12,9

0,05

112,9

|

-2,74

0,01

23,94

|

| Итого

баланс прибыль |

19758 |

100 |

23949 |

100 |

4191 |

100 |

21,2 |

Таблица10 Общее влияние факторов на изменение прибыли от реализации.

| Покозатели |

Факторное

влияние на прибыль |

|

Сумма

тыс.руб.

|

Доля

влияния

%

|

|

Отклонение

фактической прибыли

Всего:

В

том числе за счёт изменений

-объёма

реализованной продукции;

-полной

стоимости реализованной продукции;

-структуры

реализованной продукции;

-оптовых

цен

|

-541

765,46

-928,8

-7

-377,7

|

100

-141,48

171,68

-

69,82

|

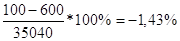

1 Влияние изменения на прибыль в объеме продукции ( в

оценке по плановой с/с ),

∆Поб = По х

(К1 – К2

) (15)

14470 х ( 1,0529 – 1)

= 765,46

где К1 – коэффициент роста объема

реализованной продукции

К1 =  ,

,  (16)

(16)

где Со.1 – фактическая с/с продукции,

обусловленная изменением в структуре продукции.

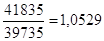

2 Влияние на прибыль изменения в объеме продукции

обусловленное изменением в структуре продукции

∆П стр = По х ( К2 – К1 )

= 14470 (17)

где К2 – изменение коэффициента по

себестоимости.

К2 =

(18)

(18)

где Nо.1 – выручка от реализации в отчетном

периоде по ценам базисного;

Nо –

выручка от реализованного в предыдущем году.

3 Влияние на

прибыль изменения отпускных цен на реализованную

продукцию.

∆Пц = В1

– Во.1 (19)

Пц = 30367 – 30 744,7 =

-377,7

4 Влияние на

прибыль экономии от снижения себестоимости продукции

∆Пс = Со.1 – С2 (20)

15509,2 – 16438 = -928,8

5 Суммарное влияние факторов

∆П = ∆Поб + ∆Пстр + ∆Пц +

∆Пс, (21)

∆П

= 765,46 + 0 – 377,7 – 928,8 = -541,04

Вывод: Прибыль от

реализации продукции уменьшилась на 541 тыс.руб.: за

счет изменения полной

себестоимости продукции на 928,8 тыс.руб., объема

реализованной продукции

на 765,46 тыс.руб., за счет оптовых цен на 377,7

тыс.руб.

Таблица 11 Анализ внереализационных резервов

Вывод: Из таблицы 11 видно, что в анализируемом

году от вне реализационных

операций получена прибыль в сумме 56540 тыс. руб.

Результатом от вне

реализационных операций является Пр в сумме 9965

т.р. полученная в результате

несвоевременной оплаты поставленной продукции и

за счет дивидентов.

| Внереализационные доходы

(прибыль),расходы и потери, возмещение за счёт прибыли. |

За

отчётный период |

| Прибыль |

Убыток |

|

1.Экономичные

санкции всего , в т.ч.:

а)

за не выполнение обязательств по поставкам;

б)

за не своевременную оплату поставленной продукции (р.у);

в)за

нарушение обязательств по договорам капитального строительства;

г)

за нарушение условий перевозки.

2

Дивиденды по акциям

3

Убытки от списания безнадежных долгов

4

Прочие

|

54405

39635

14035

-

735

2135

-

-

|

43640

7935

1535

2435

31735

-

2935

-

|

|

Итого

прибылей

Итого

убытков

Результат

( сальдо ) от внериализационных операций

|

56540

-

9965

|

-

46575

|

Таблица12 Анализ прибыли остающейся в распоряжении п/п.

| Показатели |

Предыдущий

год фактически, тыс.руб |

Анализируемый

год фактически, тыс.руб. |

Отклонения

(±

-)

|

| Т.р |

% |

|

1

Балансовая прибыль

2

Налог на прибыль (24%)

3

Чистая прибыль

|

19758

4741,9

15016,1

|

23949

5747,8

18201,2

|

4191

1005,9

3185,1

|

21,2

21,2

21,2

|

Вывод: Из таблицы 12

видно, что за счет увеличения балансовой прибыли

увеличился налог на

прибыль. В итоге чистая прибыль увеличилась на 3185,1

тыс.руб.

4. Анализ финансового

состояния предприятия.

4.1. Построение

агрегированного аналитического баланса.

Таблица 13 Анализ актива баланса

| Актив |

На

начало года |

На

конец года |

Абсолют.

отклонения

|

Темп

роста, % |

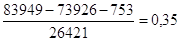

|

|

Тыс.руб. |

% |

Тыс.руб. |

% |

|

1

Имущество

1.1

Иммобилизованные активы

1.2

Мобильные активы

1.2.1

Запасы и затраты

1.2.2

Дебиторская задолженность

1.2.3

Денежные средства и прочие

ценные бумаги

1.2.4

Прочие обратные активы

|

100347

73926

26421

20387

1428

4606

-

|

100

73,7

26,3

20,3

1,4

4,6

-

|

126065

100612

25453

18205

1850

5398

-

|

100

79,8

20,2

14,4

1,5

4,3

-

|

25700

26686

-968

-2182

422

792

-

|

125,6

136,1

96,3

89,3

129,6

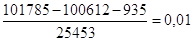

117,2

-

|

Таблица14 Анализ пассива

баланса

| Пассив |

На

начало года |

На

конец года |

Абсолют.

отклоне-

ния

|

Темп

роста

%

|

| Тыс.руб. |

% к итогу |

Тыс.руб. |

% к итогу |

|

1

Источники иммущества

1.1

Собственный капитал

1.2

Заемный капитал

1.2.1Долгосрочные

обязательства

1.2.2

Краткосрочные обя-

зательства

1.2.3

Кредиторская

задолженность

1.2.4

Прочие долгосрочные пассивы

|

100347

83949

16398

-

2153

12210

2035

|

99,3

83,0

16,2

-

2,1

2,1

2,0

|

126065

101785

24280

-

9735

13410

1135

|

99,3

80,1

19,1

-

7,7

10,6

0,9

|

25718

17836

7882

-

7582

1200

-900

|

125,6

121,2

148,1

-

452,2

109,8

55,8

|

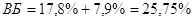

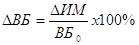

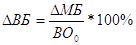

1)Влияние СК на ВБ

2) Влияние ЗК на ВБ

3) Суммарное влияние факторов

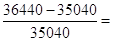

Темп прироста выручки от реализации продукции

К∆

=  ,

,  0,039

0,039

(22)

где РП1 – реализованная

продукция отчетного периода;

РП 0 – реализованная

продукция предыдущего периода.

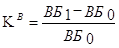

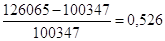

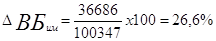

Темп роста валюты (итога ) баланса

,

,

(23)

(23)

где ВБ1 – валюта (итог)

отчетного периода;

ВБ0 - валюта (итог)

баланса предшествующего периода.

Финансовое положение является

устойчивым, если Кв < Кд.

Вывод: Финансовое

положение п/п является неустойчивым, т.к. темп прироста валюты баланса больше

темпа прироста выручки от реализации продукции. Следовательно использование

финансовых ресурсов в предыдущем периоде было более эффективно, чем в отчетном.

4.2. Анализ состава и

структуры имущества предприятия

Таблица15

Анализ иммобилизованных активов

|

Внеоборотные

средства

|

Абсолютные

величины,

тыс.руб.

|

Удельные

веса,

%

|

Отклонения |

Влия-

ние

струк-

турн.

сдвигов,

%

|

|

На

нача-ло

года

|

На

конец

года

|

На

нача-

ло

года

|

На

конец

года

|

Абсо-лют.,

тыс.

руб.

|

В

удел.

веса,

%

|

Отно-

сит.,

%

|

|

1.Нематериальные

активы

2.Основные

средства

3.Долгосрочные

финансовые вложения

4.Прочие

внеоборотные активы

5.Общая

величина внеоборот. активов

|

5235

58556

10135

-

73926

|

6135

82242

12235

-

100612

|

7,1

79,2

13,7

-

100

|

6,1

81,7

12,2

-

100

|

900

23686

2100

26686

|

-1

2,5

-1,5

-

-

|

17,2

40,5

20,7

-

36,1

|

1,2

32,0

2,8

-

36,1

|

Таблица 16 Анализ мобильных ( оборотных )

активов

|

Внеоборотные

средства

|

Абсолютные

величины,

тыс.руб.

|

Удельные

веса,

%

|

Отклонения |

Влия-

ние

струк-

турн.

сдвигов,

%

|

|

На

нача-ло

года

|

На

конец

года

|

На

нача-

ло

года

|

На

конец

года

|

Абсо-лют.,

тыс.

руб.

|

В

удел.

веса,

%

|

Отно-

сит.,

%

|

|

1

Запасы

2

Дебиторская

задолженность

более

1 года

3

Дебиторская

задолженность

менее

1 года

4

Краткосрочные

финансовые

вложения

5

Денежные

средства

6

Прочие

оборотные

активы

6

Общая

величина

оборотных

активов

|

20387

223

1205

13

4593

26421

|

18205

245

1605

45

3353

25453

|

77,2

0,8

4,6

0,05

17,4

100

|

71,5

1

6,3

0,2

21,0

100

|

-2182

22

400

32

760

-968

|

-5,7

0,1

1,7

0,15

3,6

-

|

-10,7

9,9

33,2

246,2

16,5

-3,7

|

-8,3

0,1

1,5

0,1

2,9

-3,7

|

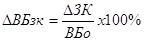

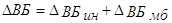

1 Влияние изменения иммобилизованных активов на валюту

баланса:

,

(24)

,

(24)

2Влияние изменения

мобильных активов на валюту баланса

,

(25)

,

(25)

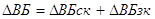

3 Суммарное влияние факторов на

изменение валюты баланса

(26)

(26)

Вывод: Общая величина мобильных активов в

анализируемом году по сравнению с прошлым годом снизилась на 968 тыс.руб. из-за

снижения запасов на 2182 тыс.руб.

Таблица 17 Анализ состояния запасов и

затрат

|

Запасы и

затраты

|

Абсолютные

величины,

тыс.руб.

|

Удельные

веса,

%

|

Отклонения |

Влия-

ние

струк-

турн.

сдвигов,

%

|

|

На

нача-ло

года

|

На

конец

года

|

На

нача-

ло

года

|

На

конец

года

|

Абсо-лют.,

тыс.

руб.

|

В

удел.

веса,

%

|

Отно-

сит.,

%

|

|

1.Сырье

и материалы

2.Незавершенное

производство

3.Готовая

продукция

4.Расходы

будущеих периодов

5.Товары

отгруженные

6.

Прочие запасы и затраты

7

Общая величина запасов и затрат

|

7635

-

10235

753

2535

-

21140

|

4335

-

10435

935

3435

-

19140

|

36,1

-

48,4

3,6

12

-

100

|

22,6

-

54,5

4,9

18

-

100

|

-3300

-

200

182

900

-

-2000

|

-13,5

-

0,2

1,3

6

-

-

|

-4,2

-

1,9

24,2

35,5

-

|

-15,6

-

0,9

0,8

4,3

-

-9,6

|

Вывод: Общая величина

запасов и затрат снизилась на 2000 тыс.руб. из-за

снижения сырья и материалов

на 3300 тыс.руб.. Положительно повлияло на

величину запасов и затрат:

готовая продукция на 200 руб., расходы будущих

периодов на 182 руб. и

товаров отгруженных на 900 руб

Таблица 18 Изменение производственного

потенциала предприятия

|

|

На

начало

года

|

На

конец

года

|

Темп

роста

|

Изменения |

|

Тыс.

руб.

|

Уд.вес

%

|

Тыс.

руб.

|

Уд.вес

%

|

Тыс.

руб.

|

Уд.вес

%

|

|

1

Основные средства

2

Производственные

запасы

2

Производственный

потенциал

4

В процентах к имуществу

|

58556

7635

66141

|

88,5

11,5

66

|

82242

4335

86577

|

95

50

68,7

|

140,5

56,8

130,8

|

23686

-3300

20386

-

|

6,5

-6,5

2,7

|

Вывод: Наблюдается увеличение

производного потенциала на 20386 тыс.руб. по сравнению с предыдущим годом. На

увеличение производственного потенциала в большей степени повлияло увеличение

ОС на 23686 тыс.руб.. На уменьшение потенциала повлияло изменение

производственных запасов на 3300 тыс.руб.

4.3. Анализ средств

п/п и их источников

Таблица 19 Анализ собственного капитала

и резервов

|

Капиталы и

резервы

|

Абсолютные

величины,

тыс.руб.

|

Удельные

веса,

%

|

Отклонения |

Влия-

ние

струк-

турн.

сдвигов,

%

|

|

На

нача-ло

года

|

На

конец

года

|

На

нача-

ло

года

|

На

конец

года

|

Абсо-лют.,

тыс.

руб.

|

В

удел.

веса,

%

|

Отно-

сит.,

%

|

|

1

Уставной капитал

2

Добав. капитал

3

Специальные

фонды

и целевое

финансирование

4Нераспределен-

ная

прибыль

5

Общая величина

собственного

капитала

и резервов

|

65109

7235

11605

-

83949

|

80145

8135

13505

-

101785

|

77,6

8,6

13,8

-

100

|

78,7

8

13,3

-

100

|

15036

900

1900

-

17836

|

1,2

-0,7

-0,6

-

-

|

23,1

12,4

16,4

-

21,3

|

17,9

1,1

2,3

-

21,3

|

Вывод: Общая величина

собственного капитала возрасла на 17836 тыс.руб. в связи с увеличением в

большей степени уставного капитала на 15036 тыс.руб., добавочный капитал на 900

руб. и за счет специальных фондов и целевого финансирования на 1900 тыс.руб.

Таблица 20 Анализ заемных средств

|

Заемные средства

|

Абсолютные

величины,

тыс.руб.

|

Удельные

веса,

%

|

Отклонения |

Влия-

ние

струк-

турн.

сдвигов,

%

|

|

На

нача-ло

года

|

На

конец

года

|

На

нача-

ло

года

|

На

конец

года

|

Абсо-лют.,

тыс.

руб.

|

В

удел.

веса,

%

|

Отно-

сит.,

%

|

|

1

Долгосрочные

заемные

средства

2

Краткосрочные

заемные

средства

3

Кредиторская

задолженность

3.1

Задолженность перед бюджетом

3.2

Задолженность по социальному страхованию

3.3

Задолженность поставщикам и подрядчикам

3.4

Прочие кредиторы

3

Прочие кратковременные пассивы

4

Общая величина заемных средств

|

-

2153

12210

1535

735

7535

2405

2035

16398

|

-

9735

13410

1635

635

8435

2705

1135

24280

|

-

8,1

45,7

5,7

2,7

28,2

9

7,6

100

|

-

27,4

37,8

4,6

1,8

23,7

7,6

3,2

100

|

-

7582

1200

100

-100

900

360

-900

7882

|

-

19,3

-7,9

-1,1

-0,9

-4,5

-1,4

-4,4

-

|

-

352,2

9,8

6,5

-13,6

11,9

12,4

-44,2

48,1

|

-

28,4

4,5

0,4

-0,4

3,4

1,1

-3,4

48,1

|

Вывод: Общая величина

заемных средств увеличилась на 7882 тыс.руб. в основном за счет роста краткосрочных

заемных средств на 75 тыс.руб. , а так же увеличения кредиторской задолженности

на 1200 тыс.руб.. А на снижение общей величины заемных средств повлияли прочие

кратковременные пассивы на 900 тыс.руб.

Сравниваем СОС и ЗЗ,

где СОС – собственные оборотные средства,

ЗЗ – запасы и затраты

СОС = СС –

ВА,

(27)

где,СС – собственные средства п/п;

ВА – внеоборотные активы

СОСн = 83895 -

73872 = 10023

СОСк = 101767 –

100570 = 1197

ЗЗн = 20411

ЗЗк = 1824

СОС ≥

ЗЗ (28)

На конец года 1197 <

1824

На начало года 10023 < 20411

Неравенство на начало года и на конец года не

выполняется.

Сравним СОС и

приравненные к ним источники собственных запасов и затрат

СОС + ДП ≥

ЗЗ, (29)

где ДП – долгосрочные пассив

На начало периода 10023 + 0 ≥ 20441

На конец периода 1197 + 0 ≥ 18211

Неравенство на начало и конец года не выполняется.

Сравниваем СОС с общей величиной источников

формирования запасов и затрат

СОС + РП +

КП ≥ ЗЗ, (30)

где КП – краткосрочные пассивы

10023 + 16432 ≥ 20441

1197 + 24296 ≥ 1824

неравенство

на начало и конец года выполняется

Вывод:

неравенство выполняется, следовательно, финансовое состояние предприятия

неустойчивое. Тип финансового состояния предкризисный.

Таблица 21 Анализ финансовой

устойчивости.

В тысячах рублей

| Показатели |

На

начало

периода

|

На

конец

периода

|

Изменения |

|

1

Источники собственных средств

2

Основные средства и прочие

необоротные

активы

3

Наличие СОС

4

Долгосрочные кредиты и займы

5

Наличие собственных и заемных средств источников формирования запасов и затрат

( СОС + ДП )

5

Краткосрочные кредиты и заемные

средства

6

Общая величина основных

источников запасов и затрат

( СОС + ДП + КП )

7

Общая величина запасов и затрат

8

Излишек (+) или недостаток (-)

9

Излишек или недостаток

собственных и заемных средств источников формирования запасов и затрат ( СОС

+ДП )

10

Излишек (+), недостаток(-) общей

Величины

основных источников формирования запасов и затрат

( СОС + ДП + КП )

12

Тип финансовой ситуации

|

83949

73926

10023

-

10023

16398

26421

21140

-11117

-11117

5281

неустойчивое

|

101785

100612

1173

-

1173

24280

25453

19140

-17967

-17967

6313

неустойчивое

|

17836

26686

-8850

-

-8850

7882

-968

-2000

-6850

-6850

1032

|

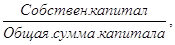

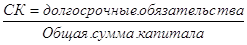

1 Коэффицент автономии

Кав =  (31)

(31)

Кав =  ,

,

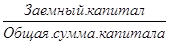

2 Коэффициент финансовой зависимости

Кфз =  ,

(32)

,

(32)

Кфз =  ,

,

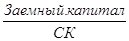

3 Удельный вес заемных средств

Кзс =  ,

(33)

,

(33)

Кзс =

4 Коэффициент соотношения собственных и

заемных средств

Кдс =  ,

(34)

,

(34)

Кдс=

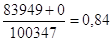

5 Коэффициент покрытия инвестиций

Кпи =  ,

(35)

,

(35)

Кпи =

6 Коэффициент маневренности собственных средств

Км =  ,

(36)

,

(36)

Км =

Таблица 22 Анализ коэффициентов финансовой устойчивости

|

Показатели

финансовой

устойчивости

|

Критическое

значение

|

На

начало периода |

На

конец

периода

|

Изменения |

|

1

Автономии

2.Финансовые

зависимости

3.Удельный

вес заемных средств

4

Соотношение заемных и собственных средств

5

Покрытия инвестиций

6.Маневренности

собственных средств

|

0,5

2

0,4

1

0,2

|

0,84

1,19

0,16

0,2

0,84

0,12

|

0,81

1,24

0,19

0,24

0,81

0,01

|

-0,03

0,05

0,03

0,04

-0,03

-0,11

|

Вывод: Коэффициент

автономии характеризует долю собственного капитала в валюте баланса. В динамике

он снизился на 0,03. Т.к. этот показатель на начало и конец года больше 0,5, то

это означает, что предприятие развивается за счет собственных средств, а не за

счет привлеченных. Коэффициент финансовой зависимости увеличился на 0,05. Удельный

вес заемных и собственных средств увеличился на 0,04. Коэффициент покрытия

инвестиций уменьшился на 0,03. Коэффициент маневренности показывает, какая

часть собственных средств средств находиться в мобильной форме. Коэффициент

маневренности снизился на 0,11.

Таблица 23 Анализ ликвидности баланса

| Актив |

На

начало

года

|

На

конец

года

|

Пассив |

На

начало

года

|

На

конец

года

|

Платежный

излишек

(недостаток)

|

|

На

конец

года

|

На

конец

года

|

|

1

Наиболее

ликвидные

2

Быстро

реализуемые

активы

3

Медленно

реализуемые

активы

|

4606

1428

30522

|

5398

1850

30440

|

1

наиболее

срочные

обстоятельства

2

Краткосрочн.

пассивы

3

Долгосрочн.

пассивы

|

14245

2153

-

|

14545

9735

-

|

-9639

-725

30522

|

-9147

-7885

30440

|

Продолжение таблицы 23

|

4

Труднореализ.

активы

|

63791 |

88377 |

4

Постоян-ные пассивы |

83549 |

101785 |

-20158 |

-13408 |

| Баланс |

100347 |

126065 |

Баланс |

100347 |

126065 |

|

|

Вывод:

Т.к. не соблюдается соотношение А1> П1, А2

> П2, А3 > П3, А4 < П4

баланс является не ликвидным, что свидетельствует о недостаточности у п/п СОС.

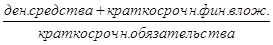

1

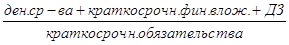

Коэффициент абсолютной ликвидности

Кал =  , (37)

, (37)

Кал1

=

Кал2

=

2

Коэффициент промежуточного покрытия

Кпр.п =  , (38)

, (38)

Кпр.п0 =

Кпр.п1 =

3

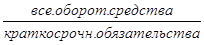

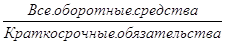

Коэффициент текущей ликвидности

Ктл =  ,

(39)

,

(39)

Ктл0 =

Ктл1 =

Таблица 24 Анализ показателей ликвидности

| Показатели ликвидности |

Критическое значение |

На начало года |

На конец года |

Изменения |

|

1 Коэффициент абсолютной

ликвидности

2 Коэффициент

промежуточного покрытия

3 Коэффициент текущей

ликвидности

|

0,2

0,8

2

|

0,3

0,4

2,2

|

0,2

0,3

1,6

|

-0,1

0,1

-0,6

|

Коэффициент абсолютной ликвидации показывает,

что п/п может покрыть 30% кратковременной задолженности в ближайшее время на

начало периода за счет собственных денежных средств и финансовых вложений, а на

конец периода 20%.

Коэффициент промежуточного покрытия

показывает платежеспособность на начало периода 40%,

на конец - 30% при условии своевременного расчета с дебиторами.

Коэффициент текущей ликвидности на начало года 2,2%, на конец года

1,6%. .

Таблица 25 Анализ деловой активности

| Показатели |

Предшеству-

ющий

год

|

Анализиру-

емый

год

|

Изменения |

| 1 |

2 |

3 |

4 |

|

1

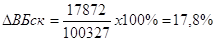

Рентабельность продаж, %

2

Рентабельность всего капитала, %

3

Рентабельность ОС и прочих внеоборотных активов

4

Рентабельность СК, %

5

Рентабельность перманентного капитала, %

6

Общая оборачиваемость капитала,

раз

7

Оборачиваемость мобильных

средств, раз

|

49,5

14,4

19,5

17,8

17,8

0,29

1,07

|

49,5

12,1

15,1

15,5

15,6

0,24

1,17

|

-

-2,3

-4,4

-2,3

-2,2

-,005

|

Продолжение таблицы 25

|

8

Оборачиваемость ГП, раз

9

Оборачиваемость дебиторской

задолженности, раз

10

Оборачиваемость материальных

оборотных средств, раз

11

Средний срок оборачиваемости

дебиторской задолженности, дни

12

Оборачиваемость кредиторской

задолженности, дни

13

Средний срок оборачиваемости

кредиторской задолженности, дни

14

Фондоотдача основных средств и

прочих внеоборотных активов, руб

15

Оборачиваемость собственного

капитала

|

20,4

1,43

18

2,39

153

0,39

0,36

|

16,6

1,69

22

2,29

159

0,31

0,31

|

-3,8

4

0,1

6

-0,08

-0,05

|

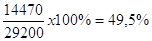

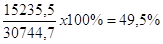

1 Рентабельность продаж, %

Rп =  ,

(40)

,

(40)

Rп0 =

Rп1 =

Показывает сколько прибыли приходиться

на единицу реализованной продукции. Уменьшение свидетельствует о снижении

спроса.

Вывод: рентабельность продаж в отчетном

период снизилась на 0,1%, что свидетельствует о снижение спроса на продукцию.

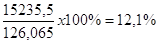

2 Рентабельность всего капитала

Rк =  ,

(41)

,

(41)

Rк0 =

Rк1 =

Вывод: В предыдущем периоде имущество

предприятия использовалось более

эффективно. В анализируемом периоде

рентабельность всего капитала

снизилась на 2,3%, что свидетельствует

падении спроса и перенакоплении активов.

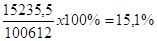

3 Рентабельность ОС и прочих внеоборотных активов, %

Rос =  ,

(42)

,

(42)

Rос0 =

Rос1 =

Отражает эффективность использования ОС

и прочих внеоборотных активов

Вывод: Эффективность использования ОС и

прочих внеоборотных активов в отчетном году снизилась на 5,7 %.

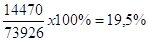

4 Рентабельность собственного капитала,

%

Rск =  ,

(43)

,

(43)

Показывает эффективность

использования СК. Динамика коэффициента оказывает влияние на уровень котировки

акции предприятия

Rск0 =

Rск1 =

Вывод: Эффективность использования

собственного капитала в анализируемом периоде снизилась на 2,3%, что оказывает

влияние на уровень котировки акций предприятия.

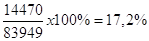

5 Рентабельность перманентного капитала,

%

Rпк =  ,

(44)

,

(44)

Rпк0 =

Rпк1 =

Вывод: Эффективность использования капитала, вложенного в деятельность

предприятия снизилась на 2,3%.

6 Общая оборачиваемость капитала, раз

Оок =  ,

(45)

,

(45)

Отражает скорость оборота всего капитала предприятия.

Рост означает ускорение кругооборота средств предприятия или информационный

рост.

Оок0 =  раз

раз

Оок1

=  раз

раз

Вывод: скорость оборота всего капитала

предприятия в анализируемом периоде снизилась на 0,05 раз, что свидетельствует

о замедлении кругооборота средств предприятия.

7

Оборачиваемость мобильных средств,

раз

Омс =  ,

(46)

,

(46)

Показывает скорость оборота всех мобильных средств. Рост характеризуется

положительно.

Омсн =  раза

раза

Омск =  раза

раза

Вывод: Скорость оборота всех мобильных средств увеличилась в 0,1 раз, что

характеризуется положительно.

8

Оборачиваемость готовой

продукции, раз

Очп =  ,

(47)

,

(47)

Показывает скорость оборота готовой продукции. Рост

коэффициента означает увеличение спроса на продукцию, снижение – затоваривания

на складах.

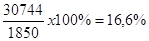

Огпн =  раза

раза

Огпк =  раза

раза

Вывод: Скорость оборота готовой продукции увеличилась

на 0,1 раз, что означает незначительное увеличение спроса на продукцию.

9

Оборачиваемость кредиторской

задолженности, %.

Одз =  ,

(48)

,

(48)

Показывает расширение или коммерческого кредита,

предоставленного предприятием.

Одзн =

Одзк =

Вывод: Оборачиваемость ДЗ уменьшилась на 4,06%, что

означает снижение коммерческого кредита предоставленного предприятием.

10

Оборачиваемость материальных

оборотных средств, раз

Омс =  ,

(49)

,

(49)

Отражает число оборотных запасов и затрат предприятия.

Снижение свидетельствует об относительном увеличении производственных запасов и

незавершенного производства или о снижении спроса на готовую

продукцию.

Омс =  раза

раза

Омс =  раза

раза

Вывод: Число оборотов запасов и затрат предприятия увеличилось в 0,26 раз.

11

Средний срок оборачиваемости

дебиторской задолженности, дни

Сдз =  ,

(50)

,

(50)

Характеризует срок погашения дебиторской

задолженности. Положительно оценивается снижение коэффициента.

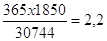

Сдз =  дней

дней

Сдз =

Вывод: Срок погашения кредиторской задолженности

увеличился на 4 дня, что оценивается отрицательно.

12

Оборачиваемость кредиторской

задолженности, раз

Окз =  ,

(51)

,

(51)

Показывает расширение или снижения коммерческого

кредита, предоставляемого предприятию. Рост означает увеличение скорости оплаты

задолженности, снижение – рост покупок в кредит.

Окз =  раза

раза

Окз =  раза

раза

Вывод: Оборачиваемость кредиторской задолженности

снизился на 0,1 раза, что означает рост покупок в кредит.

13

Средний срок оборота кредиторской

задолженности, дни

Скз =  ,

(52)

,

(52)

Отражает средний срок возврата коммерческого кредита

предприятием.

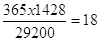

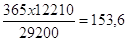

Скз =  дней

дней

Скз =  дня

дня

Вывод: Срок возврата коммерческого кредита

предприятием вырос на 8 днй.

14

Фондоотдача основных средств и

прочих внеоборотных активов, руб.

Фо =  ,

(53)

,

(53)

Характеризует эффективность использования основных

средств и прочих внеоборотных активов измеряемую величину продаж, приходящихся

на единицу стоимости средств.

Фон =  руб.

руб.

Фок =  руб.

руб.

Вывод: Эффективность использования основных средств и

прочих внеоборотных активов снизился на 0,08 руб. величина продаж, величина

продаж приходящихся на единицу стоимости снизилась на 100 руб.

15

Оборачиваемость собственного

капитала, раз.

Оск =  ,

(54)

,

(54)

Показывает скорость оборота собственного капитала.

Резкий рост отражает повышение уровня продаж. Существенное снижение отражает

тенденцию к бездействию части собственных средств.

Оск =  раза

раза

Оск =  раза

раза

Вывод: Оборачиваемость собственного капитала снизилась

в 0,05 раз.

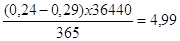

Экономический эффект от ускорения

(замедления) оборачиваемости, Эф.

Эф =  ,

(55)

,

(55)

где О1 – оборачиваемость в анализируемом

году;

О2 - оборачиваемость в предыдущем

году;

Т - продолжительность года дни;

Д – выручка от реализации.

Эф =

Вывод: Эффективность оборачиваемости уменьшилась на

4,99, что свидетельствует о снижение в анализируемом году мобильных средств.

5. Анализ

прогнозирования вероятности банкротства

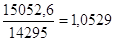

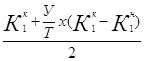

К1 =  ,

(56)

,

(56)

К1н =

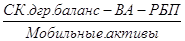

К1к =

К2 =  ,

(57)

,

(57)

К2н =

К2к =

Структура баланса неудовлетворительна, Если К1<

2; К2 < 0,1.

При неудовлетворительной структуре баланса

осуществляется проверка восстановления платежеспособности сроком на 6 месяцев.

Вывод: Структура баланса неудовлетворительна, т.к. на

начало и конец года К1< 2, поэтому надо рассчитать коэффициент

восстановления.

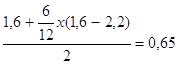

КЗ =  ,

(58)

,

(58)

Где У – период утраты (восстановления)

платежеспособности

Если К3 > 1, то предприятие имеет

реальную возможность восстановить платежеспособность

Если К3 < 1, то предприятие в ближайшее

время не сможет выполнить обязательства перед кредиторами

Кзн =

Вывод: Т.к. К3 < 1, то может быть

принято решение о том, что предприятие в ближайшее время не сможет выполнить

свои обязательства перед кредиторами. Ввиду реальной угрозы утраты данным

предприятием платежеспособности оно ставиться на учет в Федеральное управление

по делам о несостоятельности (банкротстве).

Таблица 26 Показатели ликвидности

| Показатели |

Критическое

значение

|

На

начало года |

На

конец года |

Изменения |

|

Коэффициент

текущей ликвидности

Коэффициент

обеспеченности собственными средствами, К2

Коэффициент

утраты (восстановления) платежеспособности

|

>

2

>

0,1

>

1

|

2,23

0,35

0,65

|

1,55

0,01

0,65

|

-0,68

-0,34

-

|

Заключение

В ходе анализа финансовой

– хозяйственной деятельности предприятия выявлено, что скорость изменения объёма

производства за анализируемый период 2110 тыс. руб. Изменение выпуска продукции

по годам 105,29 тыс. руб. Абсолютное значение одного процента товарной 396,98

тыс. руб. Изменение товарной продукции больше чем изменение реализованной

продукции, значит происходит затоваривание на складах. Необходимо провести ряд

маркетинговых исследований и предложений, мероприятия организационно –

технического порядка для улучшения реализации продукции.

На уменьшение объёма

реализованной продукции влияют увеличения:

1.

Остатков

продукции отгруженной, неоплаченной в срок ( 0,573%);

2.

Остатков

продукции, срок оплаты которых не поступил ( 1,432%).

На увеличение объёма

реализованной продукции влияет объём товарной продукции (5,993%).

Затраты на 1 рубль

товарной продукции в анализируемом году с увеличением объёма товарной продукции

увеличились на 2 копейки на один рубль объёма.

Балансовая прибыль в

анализируемом году составила 23949 тыс.руб., что на 4191 тыс.руб. больше, чем в

предыдущем году или на 121,2%. Чистая прибыль предприятия на конец года

увеличилась на 3185,1 тыс.руб. Или на 21,2%, поэтому увеличились поступления в

бюджет, а следовательно увеличился налог на прибыль. В следствии этого

увеличились поступления от чистой прибыли в фонд потребления и в фонд

накопления.

Так же в ходе анализа

было выявлено, что финансовое положение предприятия не устойчивое, т.к. темп

прироста выручки от реализации продукции больше валюты (итога) баланса.

Общая величина мобильных

активов в отчетном периоде уменьшилась на 968 тыс.руб. или 3,7%. Общая величина

запасов и затрат в анализируемом периоде уменьшилась на 2000 тыс.руб. или на

9,6%. Производственный потенциал предприятия в анализируемом году увеличился на

20386 тыс.руб. , что благоприятно для предприятия. Производственный потенциал в

процентах к балансу в анализируемом периоде увеличилась на 17836 тыс.руб. или

на 21,3%, что желательно для предприятия.

При анализе заемных

средств и обязательств было выявлено, что финансовое состояние предприятия не

устойчивое, тип финансовой устойчивости «предкризисное». В ходе анализа

ликвидности баланса было выявлено, что баланс является не ликвидным, что

свидетельствует о недостаточности у предприятия собственных оборотных средств.

В ходе анализа деловой активности было выявлено, что на единицу реализованной

продукции приходящейся в анализируемом году 49,5% прибыли, а в предыдущем году

49,6%, что свидетельствует о снижении спроса.

Эффективность

использования всего имущества предприятия снизилась на 2,3%, что

свидетельствует о падении спроса на продукцию и пере накопления активов.

Эффективность использования основных средств и прочих внеоборотных активов

снизилось на 5,7 %. Эффективность использования собственного капитала снизилась

на 2,35%, что оказывает влияние на уровень котировки акций предприятия. Эффективность

использования капитала, вложенного в деятельность предприятия (как

собственного, так и заемного) снизилась на 2,2%. Эффективность использования

основных средств и прочих внеоборотных активов измеряемую величину продаж

снизилась на 0,08 руб., приходящейся на единицу стоимости средств.

Скорость оборота всех

мобильных средств увеличилась в 0,1 раз, что благоприятно для предприятия.

Скорость оборота готовой продукции увеличилась в 0,1 раза, что свидетельствует

о увеличении спроса на продукцию, т.е.

Не происходит

затоваривание на складах. Число оборотов запасов и затрат предприятия

увеличилось в 0,26 раза, что свидетельствует об относительном уменьшении

производственных запасов и незавершенного производства.

Экономический эффект в

анализируемом году снизился на 4,99% т.е. свидетельствует о снижении

оборачиваемости в анализируемом году мобильных средств. Предприятие не может

выполнить в ближайшее время обязательств перед кредиторами, т.к. коэффициент

утраты платежеспособности меньше единицы.

В результате анализа

финансово – хозяйственной деятельности, предприятие признается не устойчивым.

Необходимо пересмотреть основные положения всех организационно производственных

документов от учетной политики до разработки бизнес – плана работы предприятия.

Подобрать специалистов в отдел маркетинга для поиска новых путей и способов

сбыта продукции.